Почему крупные банки начали занимать нишу микрозаймов? Мнение

Граждане России в последние годы все чаще берут микрозаймы. 22 мая 2021 года Центральный банк РФ зафиксировал исторический максимум долговой нагрузки (10,9%) на российские семьи. Также финансовый регулятор сообщил о том, что в первом квартале 2021 года с 23 до 23,3% выросла доля кредитов с очень высоким показателем долговой нагрузки, превышающим 80%. То есть больше одной пятой выданных кредитов почти полностью поглощают среднемесячный доход кредитуемых лиц.

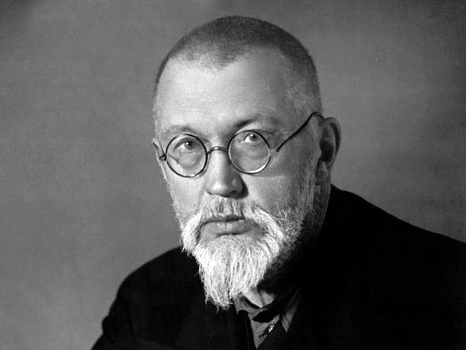

Кандидат экономических наук, проректор по науке Национального института финансовых рынков и управления (НИФРУ) Михаил Беляев разъяснил некоторые крупные события в экономике России, которые представляют интерес и с точки зрения финансового положения граждан России.

Одним из таких событий стало решение Центробанка обязать банки увеличить процент точного резерва. Как рассказал эксперт, обычно банк, когда выдает кредит, должен зарезервировать некоторую сумму на случай, если кредит по какой-либо причине окажется невозвратным.

«Банк должен создать у себя определенные резервы. Из прибыли он создает резервы, которые должны противостоять негативному случаю. Когда, допустим, кредит окажется невозвратным, если там будут какие-то сбои.., банк из сформированных резервов может восполнить недостаток прибыли. Таким образом, обеспечить свою финансовую устойчивость. Эти резервы создаются в зависимости от рискованности кредита», — объяснил Беляев.

«То есть Центральный банк выпускает инструкцию, где описывает, классифицирует различные кредиты по признакам, по степени рискованности и, в зависимости от степени риска, дается определенный процент от кредита. В этой величине создаются резервы», — рассказал эксперт.

По словам Беляева, ЦБ считает, что риски банков при кредитовании населения сильно растут, поэтому и наращивает объем резерва, который банк будет вынужден вывести из оборота, чтобы выдать кредит.

«Увеличивая вот эту ставку, [Центральный] банк пытается попасть в две цели. Первая цель — на тот случай, если банк продолжит кредитовать, а кредитование довольно рискованное, у него будет чем закрыть кредитные дыры и таким образом сохранить свою финансовую устойчивость. А с другой стороны, сдержать аппетиты банков к кредитованию», — отметил эксперт.

Михаил Беляев пояснил, что для банков содержание больших резервов невыгодно, поскольку эти резервы по сути изымаются из оборота банка и лежат «мертвым грузом».

Также эксперт прокомментировал предложение Сбербанка по «кредитам до зарплаты». Предложение относится к тем клиентам, которые используют карту Сбербанка как зарплатную. Они могут рассчитывать на единовременный кредит размером до 30 тысяч рублей до зарплаты. В Сбербанке отметили, что данная услуга основана на механизме микрозайма.

По словам Беляева, Сбербанк взял на себя функцию микрофинансовых организаций.

«Обычно считалось, что деньги до зарплаты — это поле, на котором действуют микрофинансовые организации или микрокредитные компании», — рассказал эксперт. Однако они, как правило, назначали за свои услуги «колоссальные проценты» и эти организации применяли достаточно серьезные штрафные санкции к должникам.

Эксперт подчеркнул, что эта мера Сбербанка, по сути, является более «гуманным» и «цивилизованным» способом поддержать население, чем это делали бы микрофинансовые организации.

«Все-таки в Сбербанке они предлагают ту же саму функцию, но функция вроде бы такая, более цивилизованная, то есть там все-таки ограничиваются фактически двадцатью процентами годовых и ни о каких штрафных санкциях, насколько я понимаю, в данном случае пока речь не идет. То есть это существенно более гуманная операция, щадящая людей и их финансовое положение. Но это символ другого тревожного положения. Это значит, что общее экономическое и финансовое положение людей настолько стало серьезным, что этим даже озаботился такой крупный банк, как Сбербанк. И судя по всему, эта услуга будет востребована», — рассказал Беляев.

Еще одно важное событие для экономики страны — это принятый 19 мая закон о защите неквалифицированных инвесторов. Смысл закона состоит в том, чтобы наделить Центробанк правом требовать возмещение от брокеров, которые предложили неквалифицированным инвесторам слишком сложные или рискованные финансовые инструменты, от которых их клиент понес убытки. В этом случае ЦБ может требовать от таких недобросовестных брокеров возмещения убытков клиенту, которому были предложены услуги, которые можно предлагать только квалифицированному инвестору.

«Вы самостоятельно не можете как физическое лицо выходить на фондовую биржу. Вы обязательно должны заключить соответствующий договор с брокером и открыть счет у этого брокера. И брокер должен вести ваши дела», — рассказал экономист.

Он разъяснил, что все инвесторы подразделяются на квалифицированных и неквалифицированных. Квалифицированные сдавали специальный экзамен и у них есть сертификат об этом. Также они должны иметь определенный уровень дохода. Если у человека всё это есть, «тогда брокер может покупать для вас и оперировать сложными — более доходными, но и более рисковыми инструментами. Если вы всем этим не располагаете, то вы являетесь неквалифицированным инвестором».

Беляев отметил, что данный закон принят для того, чтобы защитить неквалифицированного инвестора от чрезмерного риска. Для этого государство просто запрещает такому инвестору предлагать определенные сложные финансовые продукты.

«И если окажется, что этот брокер все-таки нарушил это требование, впрочем требование законное, и приобрел для вас продукты, которые для вас, как для неквалифицированного инвестора, не до конца понятны, не до конца ясны, а может он даже ввел вас намеренно в заблуждение… и вы еще потерпели убытки от этого — вот в этом случае Центральный банк заставляет развернуть всю сделку назад и вот этого брокера выкупить у вас ценные бумаги, которые он вам продал таким обманным путем», — подытожил Беляев.