Новый раунд глобальной нефтяной игры. Часть VIII

Предыдущую часть исследования мы завершили вопросом о том, почему аналитики ряда крупнейших банков нередко дают «аномальные» — то крайне оптимистические, то (особенно в последнее время) крайне пессимистические прогнозы будущей динамики мировых цен на нефть.

К ответу на этот — непростой — вопрос нам придется продвигаться через другие вопросы.

Первый из этих вопросов — о том, почему многие профессиональные экономисты, даже признавая возможность реализации мрачных прогнозов банков о предстоящем падении цен ниже 20 долл./барр., считают такие ценовые прогнозы (равно как и цены на нефть на уровне 30–40 долл./барр.) «неоправданными и несправедливыми»?

О факторах ценообразования

В нефтяной (впрочем, как и вообще в рыночной) экономической аналитике при обсуждении перспектив развития ситуации на рынках товаров и услуг регулярно используются понятия «фундаментальные факторы», «факторы рисков», «спекулятивные факторы» и т. д. Мы в предыдущих частях исследования к этим понятиям уже вскользь обращались. Но сейчас стоит рассмотреть их более основательно.

Фундаментальными факторами ценообразования на рынках нефти считаются:

Фактор Ф-1. Текущие потребности глобального рынка в нефти различных сортов и их динамика (фактор спроса), с учетом вероятного изменения спроса на ближне- и среднесрочную перспективу. Основные показатели текущего и вероятного изменения спроса следующие:

- тенденции развития (темпы роста, структурные и технологические трансформации) крупнейших нефтепотребляющих экономик;

- состояние и развитие технологий энергосбережения и глубокой переработки нефти;

- изменение доли нефти в текущих энергобалансах за счет других источников энергии — уголь, газ, АЭС, технологии «зеленой энергетики» (гидростанции, солнечная, ветровая, геотермальная и пр. энергетика);

- тенденции и возможности замены нефти в качестве источника энергии для транспорта, локального отопления и т. д. (производство горючего из угля, природного газа и биомассы, автотранспорт с двигателями на газовом топливе, промышленность электромобилей и пр.).

Фактор Ф-2. Текущие возможности удовлетворения спроса на нефть на глобальном рынке и их динамика (фактор предложения), с учетом вероятного изменения добычи нефти на ближне- и среднесрочную перспективу. При этом основные показатели, определяющие объем предложения нефти и перспективы его изменения, следующие:

- динамика разведанных резервов и подтвержденных запасов нефти в недрах, с учетом себестоимости добычи этих запасов и резервов при существующих технологиях;

- развитие технологий разведки и добычи нефти, с учетом изменений себестоимости нефти при использовании этих технологий.

Подчеркнем, что вопрос запасов, резервов и их себестоимости в данном случае стоит более широко, чем в собственно экономическом смысле издержек производства при определенных технологиях, налоговых режимах, экологических требованиях и т. д. В частности, необходимо учитывать еще и энергоемкость производства нефти. А именно, тот самый коэффициент EROEI (energy returned on energy invested), который мы ранее обсуждали в нашем исследовании, и который равен отношению энергии, которая может быть получена из добытой нефти, к совокупным затратам энергии на ее добычу. Если EROEI близок к единице, то добывать такую нефть просто нет смысла. В настоящее время для большинства месторождений «пороговый» минимальный уровень EROEI оценивается в 3–4 единицы.

Фактор Ф-3. Прогнозные разбалансы спроса/предложения на глобальном рынке нефти, то есть вероятные балансы, избытки или дефициты нефти на глобальном рынке.

Цену нефти на рынке, как правило, называют «справедливой ценой», если эта цена одновременно:

обеспечивает уровни доходов и прибыли большинства нефтедобывающих компаний, позволяющие этим компаниям вести текущую производственную деятельность, а также инвестировать в проекты, направленные на восполнение резервов и запасов нефти в недрах с учетом роста спроса на среднесрочную перспективу. То есть обеспечивать на глобальном рынке необходимое предложение нефти;

обеспечивает уровни расходов и прибыли большинства нефтепотребляющих компаний, позволяющие этим компаниям вести текущую производственную деятельность, а также инвестировать в развитие производства с учетом спроса на свою продукцию на среднесрочную перспективу. То есть обеспечивает необходимый спрос на нефть.

Теперь — о «факторах риска» в производстве и ценообразовании на рынках нефти.

Их, напомню, мы ранее уже называли в ходе нашего исследования.

Это фактор Р-1 — военно-политические кризисы и террористические эксцессы в регионах добычи и переработки нефти, а также вблизи морских и сухопутных коммуникаций, по которым нефть и нефтепродукты доставляются потребителям. Данный тип рисков чреват угрозами сокращения предложения (дефицита) нефти и нефтепродуктов на рынке в сравнении со спросом и, соответственно, может приводить к росту цен в сравнении с их «справедливым» уровнем.

Это, далее, фактор Р-2 — неожиданные глубокие экономические кризисы, которые приводят к снижению темпов роста или даже спаду во многих крупных экономиках. И, значит, к снижению спроса на нефть и нефтепродукты, то есть к их возможному избытку на глобальном рынке. Что, естественно, может приводить к снижению цен в сравнении с их «справедливым» уровнем.

Это, наконец, фактор Р-3 — целенаправленные атаки крупнейших производителей на нефтяной рынок. Такие атаки могут проводиться в политических и/или экономических целях и заключаться в согласованных действиях ключевых производителей нефти, направленных на резкое повышение или понижение предложения сырья на глобальном рынке.

Напомним, в частности, уже обсуждавшееся нами «наказание» нефтепотребляющих стран Запада арабскими нефтедобывающими странами за поддержку Западом Израиля в итоге арабо-израильской войны 1973 г. Тогда арабские страны ответили на свое поражение в этой войне резким сокращением экспорта нефти на Запад и «дефицитным» повышением цен на нефть в три–пять раз.

Напомним (также обсуждавшуюся ранее в нашем исследовании) атаку Саудовской Аравии на «нефтеэкспортную» валютно-финансовую базу позднего СССР в середине 1980-х годов. Тогда Саудовская Аравия по согласованию с США резко нарастила добычу и экспорт нефти (добыча за считанные месяцы была увеличена с 2 до 10 млн барр. в день), что привело к более чем трехкратному обрушению цен на советскую экспортную нефть и глубокому дефициту бюджета Советского Союза.

Все эти типы рисков в случаях долговременной кризисности (и, подчеркнем, в отсутствие возможности и/или желания производителей нефти быстро балансировать спрос и предложение на мировом рынке) могут приводить к достаточно глубоким и длительным отклонениям цен на нефть и нефтепродукты от их «справедливых» уровней.

Спекулятивные (или, шире, манипулятивные) факторы ценообразования на рынках нефти, как мы уже упоминали, следующие:

Фактор М-1 — возможности крупных производителей и трейдеров накапливать большие запасы добытой нефти, создавая ее дефицит и поднимая цены, а также неожиданно «сбрасывать на рынок» большую часть этих запасов, создавая избыток нефти и обрушивая цены.

Фактор М-2 — возможности центральных банков манипулировать ценами и на реальную, и на «виртуальную» нефть. Центральные банки (прежде всего, Федеральная резервная система США, ФРС), оперируя ключевыми ставками, могут, с одной стороны, делать сверхвыгодными или невыгодными инвестиции в «реальную» нефть за счет цены кредитования нефтяных компаний. В то же время наличие дешевых кредитов для нефтяников делает выгодной спекулятивную биржевую игру на нефтяных фьючерсах, опционах и более сложных производных финансовых инструментах (деривативах) и вовлекает в такую игру как крупных спекулятивных инвесторов, так и массу мелких биржевых спекулянтов. А при повышении учетной ставки ЦБ и удорожании кредитов и инвесторы в реальную нефть, и биржевые спекулянты выводят деньги из «нефтяного» сектора в другие, ставшие более прибыльными, секторы глобальной экономики.

Фактор М-3 — возможности крупных спекулятивных инвесторов (прежде всего крупных глобальных банков и фондов) за счет доминирования на биржах создавать ценовые тенденции (тренды) спекуляций, то есть «направлять» динамику биржевых цен в сторону повышения или понижения.

Фактор М-4 — возможности влиятельных в экономических кругах фигур и групп предъявлять через специальную и широкую прессу статистические экономические фальсификации и так называемые «словесные интервенции», включая прогнозы направленных изменений фундаментальных факторов, факторов риска и факторов манипуляций на глобальных нефтяных рынках, тем самым влияя на ожидания рынков относительно будущей динамики мировых цен.

Перечислив основные факторы, влияющие на цены на нефть, теперь займемся их внимательным рассмотрением. И начнем с фундаментальных факторов.

И о «справедливых» ценах

Для того чтобы обсуждать «справедливые» цены, нужно оговорить два важных обстоятельства.

Первое обстоятельство касается упомянутого выше показателя энергоэффективности добычи нефти, EROEI. Отметим, что его средние значения (а они довольно точно определены) на заре эпохи массовой нефтедобычи, на рубеже начала ХХ века, доходили до 100–120, а 30–40 лет назад в среднем превышали 30–35. Сейчас средние значения EROEI для большинства разрабатываемых месторождений не более 15–20.

Что это означает? Это означает то, что наиболее легкодоступные месторождения выявляются и отрабатываются в первую очередь. По мере их истощения нефтяные компании вынуждены искать и вводить в эксплуатацию более труднодоступные (глубокие, сложные, менее богатые и т. д.) месторождения.

Новые технологии, конечно, помогают повышать уровень EROEI для таких месторождений, но не могут отменить объективный факт роста трудностей (и энергетических, и материальных затрат) при освоении новых нефтяных залежей, — что, в свою очередь, приводит к росту себестоимости добычи. Соответственно, «справедливая» цена нефти не есть фиксированный показатель, она по мере снижения EROEI не может не расти.

Второе обстоятельство касается того, в каких единицах измеряется цена нефти. В современном мире она почти повсеместно измеряется в долларах США. Почему так, и к чему это приводит, — мы обсудим позже.

Сейчас же укажем, что покупательная способность доллара со временем неуклонно падает, то есть происходит его инфляционная (а в некоторых случаях вполне целенаправленная) девальвация. И, соответственно, для строгого сравнения стоимости нефти (впрочем, как и любых других товаров) в разные моменты времени нужно использовать так называемые «сопоставимые» цены, приведенные к какому-либо историческому моменту с учетом девальваций.

Такую работу экономисты постоянно проводят, в том числе в отношении цен на нефть. На рис. 1 приведены данные Администрации энергетической информации США (EIA) о ценах на нефть с 1968 г. в номинальных (текущие цены) и «сопоставимых» (приведенных к цене 2016 г.) долларах за баррель. (Отметим, что кривые графиков сглажены, то есть не учитывают кратковременных ценовых «выбросов».) (см. рис. 1)

Сейчас в прессе нередко появляются высказывания о том, что еще в 1968 г. цена на нефть была 2 долл./барр., а недавно превышала 100 долл./барр. И что такая цена была явно «несправедлива», поскольку нефть «не могла подорожать в 50 и более раз». Однако, как мы видим из графиков рис. 1, в действительности реальная (сопоставимая) цена нефти в 1968 г. была не 2 долл./барр., а около 12 долл./барр. в ценах 2011 г. (или, по последним данным, почти 13,5 долл./барр. в ценах 2016 г.).

Была ли эта цена на тот момент «справедливой»? Возможно, была, поскольку в то время было введено в строй множество крупных месторождений с очень высоким показателем EROEI, и средняя себестоимость нефти таких месторождений была невелика.

Были ли резкие «взлеты» цен на нефть в период 1973–1978 гг. оправданы рыночной конъюнктурой? И да, и нет.

Первый из этих «взлетов» цен определялся, как мы уже обсуждали ранее в нашем исследовании, «военно-политическим» нефтяным эмбарго арабских нефтедобывающих стран против Запада после арабо-израильской войны.

А вот второй «взлет» цен на нефть в этот период был в очень большой степени связан с очень резкой девальвацией доллара в результате отказа администрации президента США Р. Никсона от привязки стоимости доллара к золоту. С 1976 г. достигнутое на Ямайке соглашение о новой мировой валютно-финансовой системе, сменившей Бреттон-Вудскую систему 1944 года, дало ФРС США легальную возможность эмиссии доллара, не обеспеченного золотым запасом. То есть этот «взлет» цен в значительной мере отражал крупную эмиссию «необеспеченных» долларов и, соответственно, «скачкообразное» снижение реальной покупательной способности (и стоимости) доллара в сравнении с его текущим номиналом.

Так какова же сейчас в действительности «справедливая» цена на нефть? На этот счет мнения различных экспертов расходятся довольно сильно, причем в основном — сообразно их профессиональным интересам.

Аналитики-нефтяники, как правило, склоняются к уровню справедливой цены в 80–100 долл./барр. При этом они ссылаются на то, что «пик» добычи нефти из традиционных месторождений при современном уровне развития технологий пройден в середине прошлого десятилетия (что признают и Международное энергетическое агентство, и Американский институт нефти), и что пик добычи сланцевой и битумной нефти, вероятно, ожидается не позднее 2019–2021 гг. А отсюда следует, что уже сейчас в пополнение запасов и ресурсов сырья необходимо вкладывать гораздо больше денег, и что при заниженных ценах на нефть воспроизводство глобальной ресурсной базы будет практически невозможно.

Аналитики, связанные с нефтепотребляющими отраслями экономики, чаще всего называют справедливыми цены на уровне 30–45 долл./барр. И подчеркивают, что при более высоких ценах мировая промышленность просто не будет получать существенных прибылей (и, значит, инвестиций для развития). То есть окажется невозможным выход из той глобальной кризисной стагнации, в которую после «Великой рецессии» 2008–2009 гг. погрузилась мировая экономика.

А финансовые аналитики преимущественно настаивают на том, что «справедливую цену определяет только рынок». И что она может быть «справедливой» и на уровне 10–15 долл./барр., и на уровне 150–200 долл./барр.

Тем не менее, есть расчеты, основанные на достаточно детальных оценках так называемых «предельных долгосрочных издержек» воспроизводства запасов нефти, а также средних расходов и прибылей как нефтедобывающих компаний, так и компаний-потребителей нефти. И эти расчеты в основном приводят к заключению, что в нынешних условиях, с точки зрения открытого конкурентного рынка реальной, физической нефти, «справедливая» цена, позволяющая развиваться и большинству производителей, и большинству потребителей нефти, составляет (в ценах 2015 г.), в зависимости от сорта нефти, от 50 до 80 долл./барр.

Еще раз о разбалансах спроса/предложения и ценах на нефть

Ранее мы в нашем исследовании уже отмечали, что данные о производстве и потреблении нефти, а также о разбалансах спроса/предложения нефти на мировом рынке, приводимые разными источниками: Международным энергетическим агентством (МЭА), американской Администрацией энергетической информации (АЭИ), Организацией стран-экспортеров нефти (ОПЕК), рейтинговыми агентствами, аналитическими службами крупнейших банков и т. д., — нередко очень существенно расходятся между собой. И что эти расхождения могут быть связаны с заинтересованностью манипуляциями нефтяным рынком со стороны перечисленных источников нефтяной статистики.

В мировой прессе уже давно появлялись публикации, обсуждавшие связь «странностей» и расхождений в этой статистике с интересами тех субъектов мирового нефтяного рынка, от имени которых предъявляются те или иные статистические данные.

В частности, высказывалось предположение, что МЭА, созданное Организацией экономического сотрудничества и развития (ОЭСР), представляет позиции развитых стран-членов ОЭСР, большинство из которых является крупными импортерами нефти и заинтересовано в низких ценах. А потому МЭА может искажать глобальные нефтяные балансы с учетом соответствующих интересов стран-членов ОЭСР. Одновременно высказывалось и предположение о том, что оценки и прогнозы ОПЕК могут искажаться с учетом целей стран-производителей нефти, обеспечивающих около трети ее экспорта на глобальный рынок и, соответственно, заинтересованных в высоких ценах.

В последние недели, на фоне начавшегося в феврале 2016 г. «повышательного» тренда в нефтяных ценах, эти давние предположения получили достаточно неожиданное подтверждение, по крайней мере в отношении статистики МЭА.

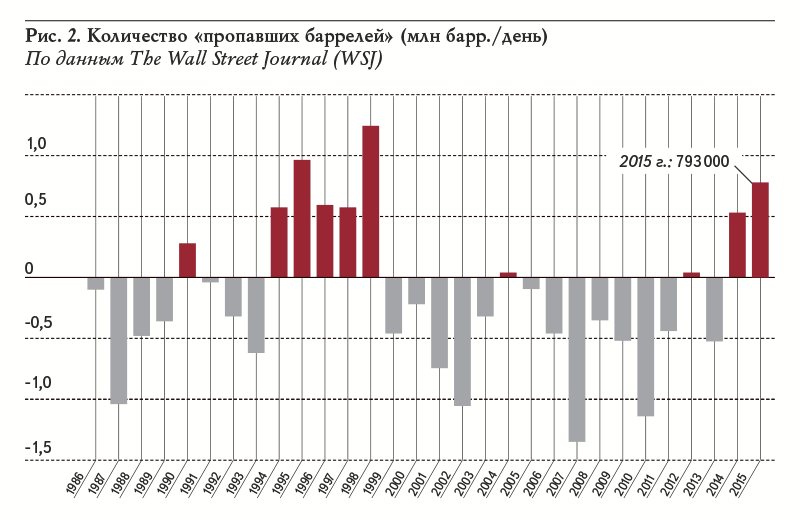

17 марта 2016 г. в наиболее авторитетном и статусном американском бизнес-издании, The Wall Street Journal, вышла статья, доказывающая, что МЭА в своих докладах много лет приводила данные об очень больших избытках или дефицитах нефти на глобальном рынке, не подтвержденные никакими фактическими доказательствами. В статье WSJ представлены соответствующие графики так называемых «пропавших баррелей», объем которых иногда достигал в среднем за год 1,3 млн барр./день (см. рис. 2).

В статье WSJ также указывается, что в среднем за 2015 г. «пропавшие баррели» нефтяного избытка составляли более 800 тыс. барр. в день, а в 4 квартале 2015 г. — 1,1 млн барр./день. В частности, по данным МЭА, в 2015 году в мире добывалось ежедневно в среднем на 1,9 млн барр. нефти больше, чем продавалось. Из них 770 тыс. барр. накапливались в хранилищах, и около 300 тыс. баррелей были в танкерах или прокачивались по нефтепроводам.

Но куда девались оставшиеся 830 тыс. барр./день объявленного избыточного производства нефти, МЭА объяснить не может. А это как-никак примерно 43 % — чуть не половина — избыточного предложения, названного в докладах МЭА... И эта недостоверная статистика громадных превышений предложения нефти над спросом, конечно же, во многом предопределила негативные ожидания рынков и обвал цен на нефть в январе 2016 г. до 27 долл./барр.

Далее вопрос о «пропавших баррелях» МЭА начали обсуждать аналитики самых разных американских (и не только американских) изданий. Они по своим данным уточняли масштабы «ошибок» МЭА, а также вспомнили, что аналогичные «ошибки» агентства еще в 1998 году стали предметом расследования специальной комиссии американской Счетной палаты, созданной по поручению Конгресса США. Но тогда Счетная палата никаких обвинений в отношении МЭА не выдвинула, а лишь признала «объективную возможность» ошибок в его отчетности.

Ради справедливости следует сказать, что действительно достоверных детализированных данных о глобальном производстве и потреблении нефти нет ни у кого в мире. Аналитические организации собирают и суммируют такие данные у производителей и потребителей нефти, а также у трейдеров, и вынуждены в основном верить этим данным на слово.

Есть, правда, ряд независимых организаций, так называемых «трекинговых» компаний вроде швейцарской Petro-Logistics S.A., которые имеют специальные службы контроля в мировых «нефтяных» портах и на магистральных нефтепроводах.

Однако и трекинговые компании измеряют потоки нефти в основном почти на глаз. Для контроля танкерной доставки нефти они держат на самых высоких зданиях вблизи порта квалифицированных наблюдателей с биноклями, которые определяют тип и дедвейт (вместимость) каждого танкера, пришедшего в порт под загрузку или разгрузку, по его типу и осадке (для этого на борту танкеров, как правило, есть специальная мерная шкала) оценивают, сколько в него загружено нефти, и заносят результат в журнал. А для контроля потоков нефти в трубопроводах применяют метод инфракрасной съемки — температура трубы меняется в зависимости от скорости прокачки нефти.

Очевидно, что такие способы контроля не обеспечивают точных данных. Не обеспечивают хотя бы потому, что при равной по объему загрузке (в баррелях) осадка танкера зависит от плотности перевозимой нефти, а в данные инфракрасной съемки трубопроводов вносит заметные погрешности погода.

В том же, что касается серого и черного рынка нефти (вроде того, который мы сейчас видим в Сирии), серьезного количественного контроля и достоверных оценок масштаба поставок вообще нет. Так что существенные ошибки в оценках предложения нефти на глобальном рынке в принципе действительно возможны.

И главная вина МЭА, видимо, заключается в том, что агентство делало максимальные «ошибки» в нужные моменты времени и объявляло в эти моменты либо «нужный» избыток, либо «нужный» дефицит нефти на мировом рынке. И, соответственно, «нужным образом» манипулировало главными — фундаментальными — факторами ценообразования.

Вопрос о том, кто и как определял «нужность» и направленность этих манипуляций, мы рассмотрим позднее. Сейчас же отметим, что и МЭА, и другие аналитические источники манипулировали не только дисбалансами спроса-предложения нефти на глобальном рынке, но, соответственно, и ценовыми прогнозами. Так, МЭА неоднократно давало (и затем неожиданно меняло)«специфические» прогнозы в отношении «справедливых» цен на сырье. Например, в 2008 г. во времена пика цен на нефть на уровне 140 долл./барр., МЭА, якобы на основании собственных расчетов по 580 крупнейшим мировым месторождениям нефти, оценила «предельные долгосрочные издержки» добывающих компаний и, соответственно, назвала «справедливую цену производителей» в 110 долл./барр. Но уже через год оценка МЭА для «справедливой цены» оказалась почти вдвое ниже.

Отметим также, что в 2008 г. аналитическая служба банка Goldman Sachs прогнозировала долгосрочное повышение цен на нефть до 200 долл./барр., а в ноябре 2015 г. та же служба предсказала глобальному рынку долгосрочный период цены нефти в 20 долл./барр.

Однако такое (сейчас предъявленное очень авторитетно, включая публикацию в The Wall Street Journal) манипулирование статистикой фундаментальных факторов ценообразования — не единственная и, видимо, даже не главная причина той динамики мировых цен на нефть, которую мы наблюдаем в последние десятилетия. То, что это так, показывает, в частности, рисунок (см. рис. 3) на котором приведены графики дисбалансов спроса/предложения на мировом рынке нефти в млн барр./день (левая шкала) и цен на нефть в долл./барр. (правая шкала).

Графики, в частности, показывают, что, например, в 2003 году избыточный спрос на нефть был гораздо выше, чем в 2010–2013 годах, а цены были крайне низкими. В 2010–2013 годах, напротив, не было никаких аномалий избыточного спроса на нефтяном рынке, но цены на нефть «взлетели до небес». Отсюда следует, что «ценовый бум» в эти годы был связан не с фундаментальными факторами спроса/предложения и прогнозами дисбалансов глобального нефтяного рынка, а с совершенно другими причинами.

Вновь возникает естественный вопрос, который мы уже ставили в предыдущей части исследования, — какие же это могут быть причины?

(Продолжение следует.)