О некоторых тенденциях в экономике России: оптимизм преждевременен и опасен

Нельзя не признать, что наша экономика — пока — двухлетнее тяжелейшее давление выдержала. Вопреки заверениям г-на Обамы, ее не «разорвали в клочья» удар мирового кризиса, удар обрушения цен на ключевые товары российского экспорта (прежде всего, на нефть), а также удар санкций, введенных против нашей страны после государственного переворота на Украине и присоединения Крыма.

Есть ли у нас основания для дальнейшего оптимизма?

Некоторые околоправительственные и независимые экономисты считают, что основания есть. Почему?

Как мы видим, с середины января сформировался некий новый — пока устойчивый — тренд повышения цен на нефть. Цена сорта Brent за этот период поднялась с 27–28 долл./барр. до нынешних 42–45 долл./барр., и в моменте даже пробивала отметку 46 долл./барр.

На этом фоне произошло существенное снижение курса доллара к рублю — с 80 руб. в январе до нынешних 65–67 рублей.

Валютные резервы России с уровня $520 млрд в начале 2014 г. упали до $360–370 млрд и застабилизировались. Стабилизировался и совокупный внешний долг банков, корпораций и государства. Он с $720 млрд в начале кризиса (весна 2014 г.) снизился до уровня около $515 млрд и не растет, причем доля госдолга в нем — всего около 10 %. Судя по последним данным, правительство отказалось от наращивания долга для покрытия дефицита бюджета, то есть от идеи спешного размещения на открытом рынке российских еврооблигаций.

Далее, можно — хотя пока осторожно — говорить о том, что снизились темпы спада объемов промышленного производства. Во всяком случае, в последние три месяца промпроизводство практически не падает (рис. 1). Правда, как мы видим, основной промышленный оптимизм связан с отраслями добычи полезных ископаемых, а также с сезонным ростом энергопотребления.

Нужно также отметить, что в последние месяцы у нас устойчиво снизилась инфляция (рис. 2). И немало аналитиков считают, что если в стране и мире не произойдет крупных экономических эксцессов, то российская инфляция в этом году не выйдет за пределы 7–8 %.

Важное и, видимо, знаковое событие в Нидерландах

Еще одна хорошая новость недавно поступила из Нидерландов. Окружной суд Гааги отменил решение по делу «ЮКОС против России», которое в июле 2014 года вынес Международный третейский арбитраж в той же Гааге. Тогда арбитраж объявил, что национализация и продажа активов ЮКОСа является «незаконной экспроприацией», и присудил России выплатить бывшим владельцам ЮКОСа $50 млрд.

Однако, как мне представляется, победные реляции типа «Россия победила» в данном случае неоправданны. Потому что в этом событии дело, скорее, не в ЮКОСе, и не в том, что голландская юстиция вдруг воспылала симпатией к России. Дело, думается, прежде всего в том, что Третейский арбитражный суд в Гааге, решение которого отменил окружной суд, — это прообраз тех международных арбитражей, которые США требуют создать в рамках двух своих глобальных экономических проектов: Транстихоокеанского и Трансатлантического партнерств.

Эти партнерства, которые должны охватить страны, производящие около 70 % мирового ВВП, создаются фактически для замены Всемирной торговой организации и отмены торговых режимов и правил ВТО на всех территориях стран-членов новоявленных партнерств. А арбитражи этих партнерств призваны — подчеркну, в обход и вместо национальных судов! — разрешать все споры по искам транснациональных корпораций к государствам, которые, якобы, ущемляют интересы ТНК на соответствующих государственных территориях.

Чем чревато появление двух упомянутых партнерств для мира и для России — отдельная тема, в которую я здесь углубляться не буду. Однако, как мне кажется, отмена окружным судом Гааги этого решения Третейского арбитража — важный симптом настроений определенной части голландской элиты.

Эта часть элиты осознала, что «колокол» решений подобных международных арбитражей звонит, в том числе, и по ней и ее интересам. И эта часть элиты показывает, что не намерена подчиняться диктату транснациональной бюрократии, которая слишком очевидным образом лоббирует интересы США. Эта часть элиты дает понять, что не желает передавать сферы своей юрисдикции во вненациональное (а по сути, в американское) ведение. В связи с этим хочу обратить внимание на формулировку из решения окружного суда Гааги, которая, по сути, повторяет заявление России в этот суд: «в компетенцию арбитража не входило рассмотрение исков подобного рода».

Нужно отметить, что решение окружного суда Гааги в пользу России — в ряду исков вокруг ЮКОСа не первое. В январе Российское космическое агентство выиграло во Франции суд с оффшором-наследником ЮКОСа, отменив арест активов РКА. В конце февраля Апелляционный суд Швеции отменил решение арбитража торговой палаты Стокгольма о взыскании с России испанскими инвестфондами $2 млн по американским депозитарным распискам на акции ЮКОСа. Однако это были частные дела против России, открытые на основе решения Третейского арбитража. Сейчас же признано незаконным само это исходное решение.

Кроме того, нельзя не отметить, что решение окружного суда Гааги ставит под глубокое сомнение еще один судебный вердикт против России — вынесенное в том же июле 2014 г. решение Европейского суда по правам человека о выплате Россией тем же бывшим акционерам ЮКОСа примерно 2 млрд евро.

Мне представляется, что нынешнее решение суда Гааги находится в плотной связи с результатом недавно проведенного в Нидерландах (провального для Киева) референдума по ассоциации Украины с Евросоюзом. В связи с этим замечу, что, несмотря на решение парламента Нидерландов об игнорировании результатов этого референдума и поддержке ассоциации Украины с ЕС, в стране уже широко и энергично обсуждается идея проведения еще одного референдума — по упомянутому выше Трансатлантическому партнерству. Причем в поддержку проведения этого референдума за очень короткий срок уже собрано около 100 тысяч подписей из необходимых 300 тысяч. То есть в Голландии налицо признаки достаточно широкого — и элитного, и массового — протеста против диктата США и проамериканской евробюрократии.

В этом смысле, с учетом того, что Америка усиленно навязывает Европе переход в экономической сфере к англосаксонскому прецедентному праву, эти голландские прецеденты — решение по ЮКОСу и референдумы — мне кажутся стратегически значимыми не только для России и Европы, но и для перспектив развития глобальной ситуации.

О ценах на нефть

Возвращаясь к конкретике российской экономики, отмечу, что, как мне представляется, нам рано радоваться нынешнему повышению цен на нефть. А многие — в том числе в российской власти — уже вовсю радуются. В частности, в наших околовластных кругах поутихли разговоры о том, что необходимо еще раз срочно «резать» бюджет. Посчитали и убедились, что при цене нефти 40 долл./барр. бюджет можно свести с приемлемым дефицитом. Тем более, что многие авторитетные мировые аналитические службы уже прогнозируют, что к концу года избыток нефти на мировом рынке «схлопнется» и цены достигнут 50 или даже 60 долл./барр.

Однако, как представляется, цены на нефть сейчас «застыли» вокруг 42–45 долл./барр. в основном в связи с биржевой игрой на фьючерсах (виртуальной нефти), которую ведут крупнейшие — прежде всего, американские, — банки и фонды. Дело в том, что многие из этих банков и фондов очень сильно вложились в кредитование американских «сланцевиков», а также в покупки их облигаций, которые сейчас перешли в разряд «мусорных». И эти финансовые структуры заинтересованы в том, чтобы вытащить своих заемщиков из-под угрозы банкротства и хотя бы частично вернуть деньги.

Однако для этого нужна цена на нефть хотя бы в 45 долл./барр., при которой многие сланцевые компании смогут захеджировать (застраховать) будущую добычу и заложить под нее свои запасы. То есть получить деньги для того, чтобы включить в работу уже подготовленные скважины на наиболее богатых нефтеносных участках и получать денежный поток для расплаты с кредиторами. И когда это произойдет, — а такой процесс уже идет и может занять 2–4 месяца, — те же американские банки и фонды могут начать новую «медвежью» игру — на понижение цен на нефть.

Я предполагаю, что именно по этой причине окончился ничем саммит в Дохе по «замораживанию» уровня добычи нефти. Страны Персидского залива, которые так сильно потратились на подавление американских нефтяников-сланцевиков снижением цен, обоснованно опасаются, что дальнейшее повышение цен снова вернет сланцевиков на рынок чуть ли не в полном составе. То есть обессмыслит почти два года борьбы со сланцевой нефтью и огромные издержки, которые страны Залива понесли в этой борьбе.

На этот случай именно у Саудовской Аравии и ряда ее партнеров по Персидскому заливу есть не менее 1,5 млн барр./день резервных мощностей добычи, которые при необходимости могут быть задействованы очень быстро. А эти объемы, появившись на нефтяном рынке, способны развернуть восходящий «бычий» ценовый тренд, превратив его в нисходящий «медвежий». Кроме того, накопленные в мире за последние два года гигантские коммерческие запасы уже добытой дешевой нефти (по ряду оценок, они уже превысили 4 млрд барр.) — в случае наращивания «бычьего» тренда будут выходить на рынок и давить на цены еще минимум год-полтора.

Представляется, что только после этого — в связи с нынешним двухлетним глубоким недоинвестированием нефтяной отрасли во всем мире — возможен существенный дефицит физической нефти и серьезный рост цен на нее.

Тем не менее, российская «либеральная общественность» настойчиво заговорила о том, что, якобы, реальность предъявляет нам новые аргументы в пользу смягчения отношений с Западом. Эта «общественность» всё громче заявляет, что нужно лишь еще чуть-чуть потерпеть и, главное, не делать в международной политике «резких движений», раздражающих этот самый Запад, а никаких радикальных перемен экономической политики не требуется — всё идет правильно и к лучшему. Вот, мол, и нефть дорожает, и доллар падает, и по делу ЮКОСа решение в нашу пользу, и НАТО — после двух лет отказа от любого диалога — само предложило возобновить переговоры в рамках Совета Россия-НАТО. Глядишь, скоро и санкции отменят, и заживем как прежде.

Однако для всех, кто не смотрит на этот самый Запад сквозь розовые очки, несомненно то, что и санкции не отменят, и как прежде — жить уже не будем. Присоединение Крыма — неотменяемый рубикон, который Россия перешла и который ей США и их европейские сателлиты никогда и ни на каких условиях не простят. А расстаться с Крымом в нынешней ситуации для российской государственности шаг совершенно самоубийственный и по внутриполитическим, и по внешнеполитическим причинам.

То есть системная война против России развязана всерьез и надолго. В ней сейчас возможна некоторая передышка или, точнее, снижение интенсивности. Связанное, прежде всего, с очень высокой неопределенностью развития внутриполитической ситуации в США в перспективе осенних президентских выборов. В этих условиях существенной части американских элит «не до России».

Но передышка закончится, а плохие новости в нашей экономике остаются. Таких новостей много, и здесь я хочу обсудить только самые, на мой взгляд, важные.

К ним и перехожу.

Располагаемые доходы населения и потребительский рынок

Средняя номинальная зарплата работников в нынешней России, пересчитанная в доллары по курсу, рухнула за год на 35 % и в завершившемся 2015 г. оказалась ниже, чем на пике прошлого кризиса 2008–2009 годов (рис. 3).

При этом продолжает расти безработица. Предприятия и организации в основном избегают увольнений, стараясь — чаще всего на условиях частичной занятости — сохранить персонал. Тем не менее, в апреле, по последним данным Росстата, официальная безработица в России превысила 6 %. Неофициальная, конечно, — существенно выше (с учетом скрытой безработицы, по разным оценкам, до 10–13 %).

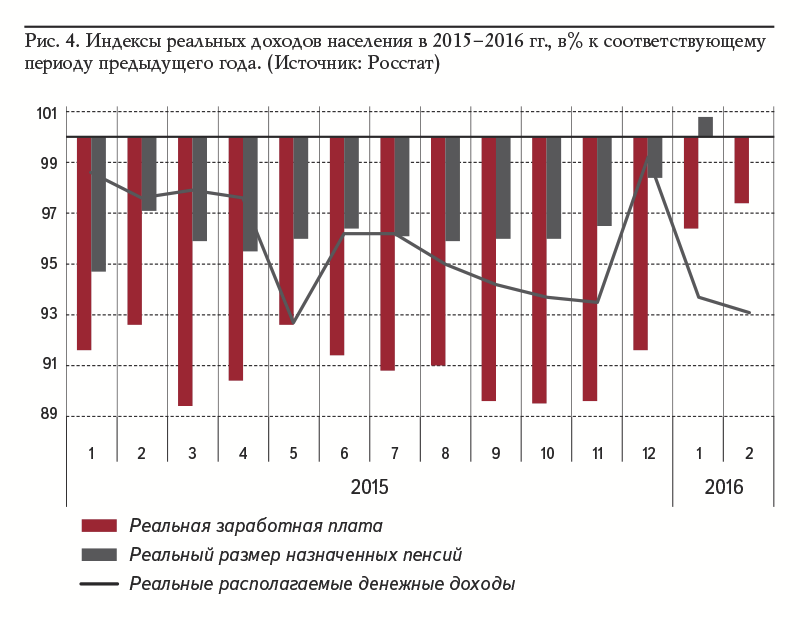

И хотя, по последним официальным статистическим данным, с начала нынешнего года реальная начисленная зарплата наемных работников чуть подросла, это в основном связано с «разовыми» новогодними выплатами. А реальные располагаемые доходы населения за прошедший год, по данным того же Росстата, упали на 6,3 % и в 2016 г. продолжают снижаться (рис. 4).

Соответственно, падает покупательная способность широких масс населения. И это касается не только наемных работников. Социальные выплаты, включая пенсии и стипендии, индексируются намного ниже, чем уровень инфляции, и в реальном выражении также упали достаточно резко.

Все это вместе приводит к быстрому и неуклонному снижению уровня жизни граждан. В экономической аналитике в связи с этим появился термин «новая бедность». Причем регулярно отмечается, что в стране стремительно исчезает та недавно «благополучная» социальная прослойка, которую торжественно называли «средним классом» и, заодно, устойчивой экономической и социально-политической опорой государства и власти в «новой России».

Но с падением покупательной способности населения не может не снижаться и оборот торговли. Причем он падает быстрее всего в сегменте продовольственных товаров (рис. 5).

С начала прошлого года падение продовольственного товарооборота достигло 12 %. То есть, если учесть инфляцию и удорожание продуктов, это означает, что большинство наших граждан начали очень сильно экономить на еде.

Но, судя по последним данным, наши граждане стали еще больше экономить на потребительских товарах и услугах. Статистика отмечает, что траты российских домохозяйств на продукты питания — впервые с кризиса 2008–2009 гг. — превысили половину семейных расходов.

Соответственно, и в сегменте промышленных товаров падение товарооборота очень резкое (рис. 6).

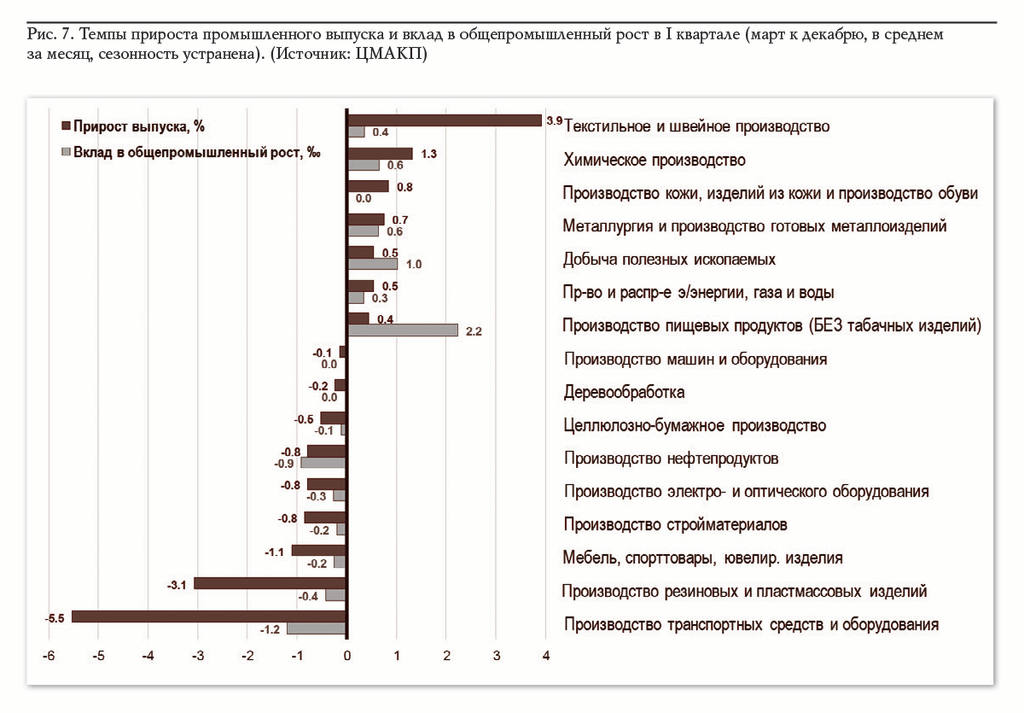

Но если товары и услуги всё меньше покупают, то их приходится меньше производить! То есть это сжатие спроса диктует снижение производства по всей цепочке отраслей национального хозяйства, за исключением некоторых экспортоориентированных, а также успешно импортозамещающих отраслей (рис. 7).

Как мы видим, основной вклад в промышленный рост в последние месяцы вносят импортозамещающее производство пищевых продуктов и экспортная добыча полезных ископаемых. А почти все индустриальные и высокотехнологичные отрасли — в минусе.

Что происходит со структурой ВВП?

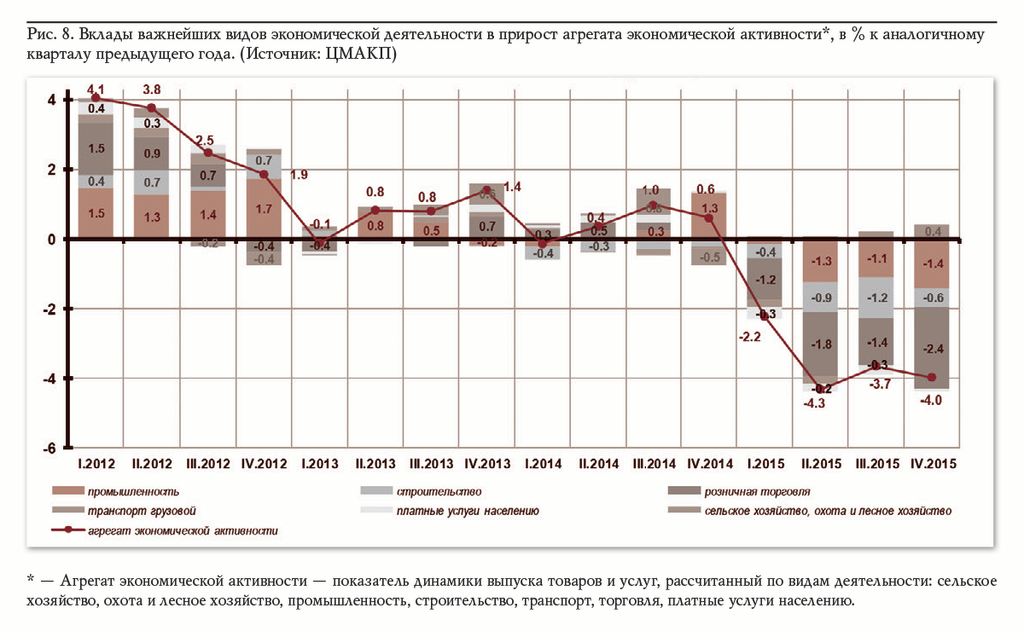

Если говорить о вкладах основных видов экономической деятельности в валовой внутренний продукт России, картина выглядит следующим образом (рис. 8).

Как мы видим, весь прошедший год вклад основных, базовых видов деятельности в совокупную экономическую активность был отрицательным. Единственное исключение — незначительный подъем в сельском хозяйстве, охоте и рыболовстве. И, добавлю, в начале этого года ничего не изменилось.

При этом валовой внутренний продукт России в 2015 г. уже снизился на 3,7 %, а в нынешнем году зафиксирована лишь тенденция снижения темпов его спада.

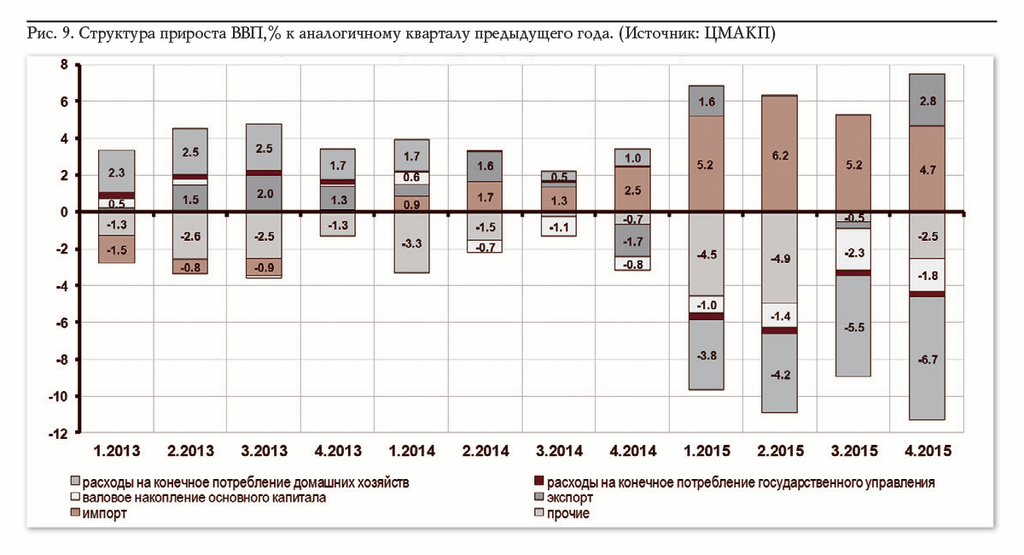

Вот как это выглядит в динамике нашего ВВП (рис. 9).

Самое важное, что хочется отметить на этом слайде, — это то, что конечное потребление домохозяйств, которое и в российской экономике, и в большинстве других экономик, как правило, является одним из главных «драйверов» экономического роста, у нас уже второй год является «драйвером» всё более глубокого спада. Кроме того, как мы видим, очень значимый вклад в рост вносит тот самый импорт, зависимость от которого мы стараемся избыть. При этом, подчеркну, импорт Россия снизила очень существенно, за год почти на 25 %. Однако его роль в производстве ВВП, повторю, даже выросла.

Что эти тенденции значат и с чем они связаны?

Во-первых, как я уже показал, с явлением массовой «новой бедности» и сокращением потребительского спроса.

Во-вторых, с тем фактом, что в сфере импортозамещения у нас, за исключением сельского хозяйства и отчасти оборонно-промышленного комплекса, дела идут явно малоуспешно. Вместо импортозамещения в большинстве отраслей происходит «импортовытеснение», без замены импорта на рынке аналогичными отечественными товарами.

Импортозамещение малоуспешно прежде всего потому, что наша промышленность оказалась катастрофически не готова ни к масштабному выпуску большинства потребительских и промышленных товаров, ни к (необходимому для достижения этой цели!) самостоятельному перевооружению основных производственных фондов современным оборудованием.

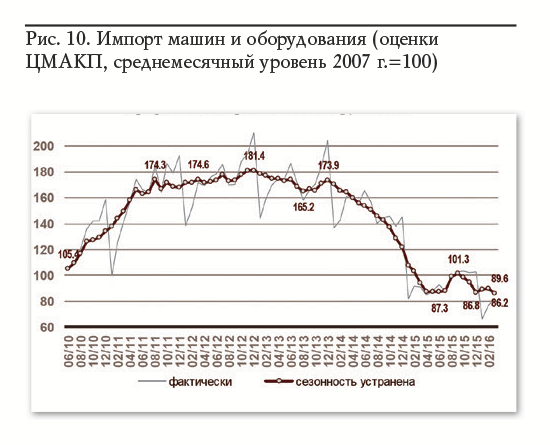

Вот какова динамика нашего машиностроительного импорта (рис. 10).

Как мы видим, в 2014 году, на фоне санкций, этот импорт очень резко упал. А в 2015 году стабилизировался, с небольшими вариациями, на достаточно высоком уровне.

А вот как выглядит ситуация с выпуском отечественного машиностроительного оборудования (рис. 11).

График показывает, что выпуск такого отечественного оборудования неуклонно падает, и падает давно. Причем с начала украинского кризиса и введения санкций против России спад ускорился, а с прошлой осени этот спад — вместо импортозамещения! — буквально стремительный.

Почему так происходит? Неужели в России настолько плохо с освоением современных технологий?

Представляется, что не это главное. Во многих современных технологиях у нас действительно налицо провалы, но есть и специалисты, и компетенции, и не только в оборонке. Однако этот потенциал не используется по нескольким причинам.

Одна из основных причин — острый дефицит инвестирования.

Главное — сокращение производственных инвестиций

Инвестиции в основной капитал у нас падают с начала нынешнего «украинского» кризиса, после того, как большинству российских предприятий был фактически перекрыт санкциями доступ к международным кредитным рынкам. На это наложились сокращение внутреннего кредитования из-за повышения ключевой ставки Центробанка (и, соответственно, ставок по банковским кредитам), а также сокращение бюджетных доходов и государственного инвестиционного потенциала. При этом, по данным Росстата, в 2014–2015 г. инвестиции сократились всего примерно на 7 %, хотя и в нынешнем году продолжают падать.

Однако в том, что касается предложения российскому рынку инвестиционных товаров (то есть, прежде всего, машин и оборудования для обновления основного капитала), ситуация выглядит гораздо более мрачно (рис. 12). Как мы видим, с начала кризиса в 2014 г. предложение инвестиционных товаров российскому рынку упало не на 7 %, а более чем на 40 %! А тогда какое всерьез импортозамещение, за счет чего? И откуда тогда возьмется форсированное инновационное развитие, к которому нас регулярно призывает правительство?!

Картина, как мы видим, достаточно удручающая. Никаких существенных «антикризисных» улучшений ситуации не видно. Налицо тенденция углубления спада инвестиций. И, видимо, не случайно Росстат с января прекратил (объясняя это низкой достоверностью получаемых данных) публикации помесячной статистики инвестиций в основной капитал. Слишком уж тревожная вырисовывается тенденция...

Но почему предприятия в большинстве своем не инвестируют в обновление основных производственных фондов?

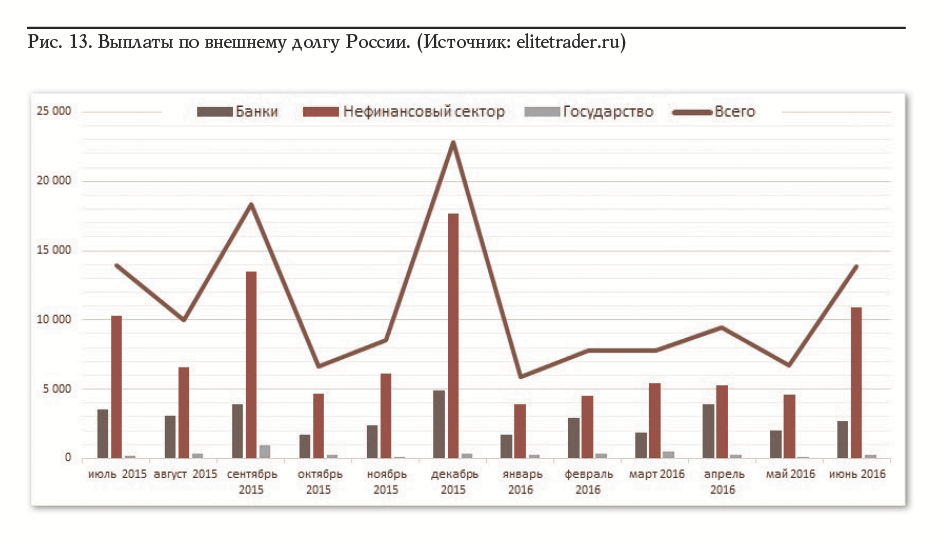

Первая — и весьма существенная — причина состоит в том, что многие предприятия глубоко закредитованы и почти весь свободный денежный поток направляют на расплату с долгами. Речь идет в первую очередь о необходимых выплатах по валютным долгам зарубежным банкам, по которым привычную для России «просрочку» допускать нельзя из-за риска отъема активов кредиторами. Хотя главный «пик» этих выплат пришелся на декабрь 2015 года, значительные выплаты идут сейчас и предстоят далее (рис. 13).

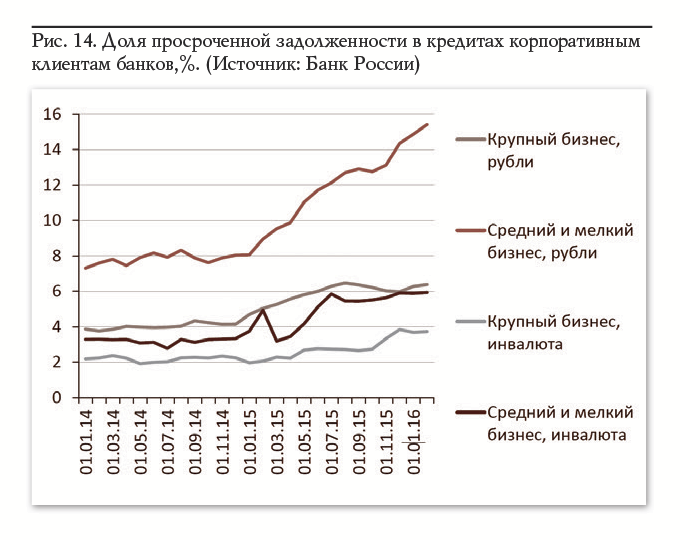

Но речь идет не только о зарубежных кредитах, но и о кредитах российских банков, и не только крупным предприятиям, но и мелкому и среднему бизнесу. Их объемы также очень велики. И, по понятным причинам, в условиях «кредитно-долгового пресса» руководство задолжавших предприятий думает в первую очередь не об инвестиционных возможностях, а о просроченных кредитах (рис. 14).

Как мы видим, кредитная «просрочка» с конца 2014 года быстро растет, создавая вполне реальные риски массовых банкротств. А предприятиям, оказавшимся под угрозой банкротства, — не до модернизационных инвестиций.

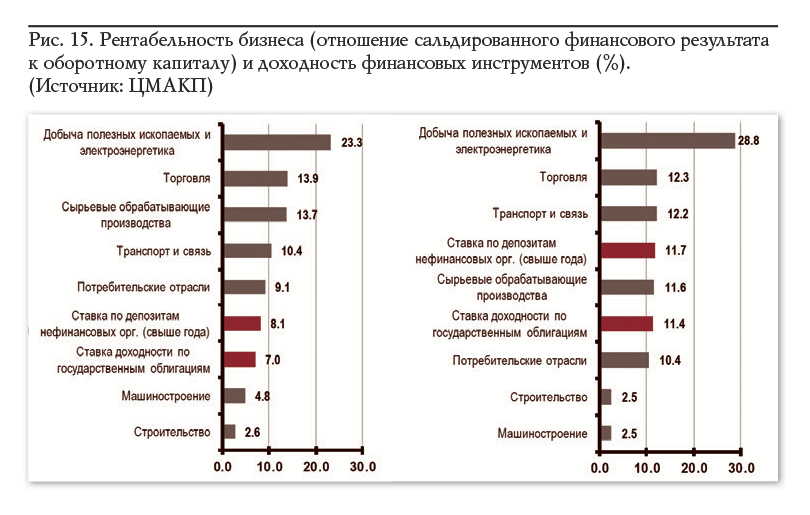

Однако «долговой тормоз» — не единственная причина обрушения инвестиций в основные фонды. Есть немало предприятий, у которых финансовое положение вполне благополучное, но они также инвестировать в модернизацию производства не торопятся. Почему — в значительной мере объясняет следующий слайд (рис. 15).

Как мы видим, уже в 2013 году рентабельность производства в машиностроении была почти вдвое ниже, чем рентабельность вложений свободного капитала в депозиты в банках, а также в покупку гособлигаций. А в 2015 г. этот разрыв в рентабельности между производственной деятельностью в машиностроении и получением рентных доходов от безопасного вложения капитала в облигации и депозиты превысил четыре раза! То есть предприятиям оказалось гораздо выгоднее «сидеть в позиции рантье», чем активно вкладывать свободные деньги в производство.

А еще выгоднее — играть этими деньгами в рискованные, но сверхприбыльные спекулятивные игры на фондовых и валютных рынках. Что многие предприятия — подчеркну, не только банки, но и предприятия! — и делают. Тем самым, конечно, существенно дестабилизируя финансовую систему собственной страны.

Как предприятия превращают в рантье

Но почему такие «странности» оказались возможны?

Для ответа на этот вопрос нужно напомнить некоторые детали нашей недавней экономической истории.

До осени 2014 г. российский ЦБ использовал политику так называемого «валютного коридора». То есть удерживал курс рубля относительно ведущих мировых валют в определенном фиксированном диапазоне. И если динамика валютного рынка выводила курс за границы коридора, ЦБ выходил на этот рынок со своими интервенциями, продавая или покупая доллары и евро и, тем самым, возвращая курс в назначенный коридор.

Однако осенью 2014 г., на фоне обрушения цен на нефть, валютный рынок начал всё быстрее и решительнее выводить доллар и евро за верхнюю границу коридора, вынуждая ЦБ наращивать интервенции. То есть ЦБ всё активнее тратил на поддержание коридора валютные резервы. И тогда ЦБ объявил об отмене «валютного коридора», то есть отправил рубль в «свободное рыночное плавание». Хотя и оговорил, что в случае необходимости все-таки будет проводить интервенции.

Но цены на нефть продолжали падение и российский валютный поток от сырьевого экспорта неуклонно «худел». И всем — и зарубежным, и отечественным — спекулятивным игрокам на валютном рынке было ясно, что единственная возможность для российской власти спасти госбюджет (который исчисляется в рублях) — это девальвация рубля. Только в этом случае каждый доллар выручки от российского нефтяного, газового, металлургического и прочего экспорта будет приносить в страну и бюджет больше рублей.

То есть спекулянты поняли, что рубль будет дешеветь, а доллар и евро — дорожать. И начали сверхприбыльные в такой ситуации игры на валютном рынке. Причем значительная часть этих игр, подчеркну, шла на деньги, которые спекулянты получали в виде сравнительно дешевых краткосрочных займов у Банка России. А полученные в результате этой игры доллары и евро массированно выводились за рубеж. Хотя, справедливости ради, нужно отметить, что часть валюты выводилась не для того, чтобы осесть на зарубежных счетах участников игры, а для расплаты банков и предприятий с неотложными валютными долгами. Которые, напомним, в результате введенных против России санкций реструктуризировать и обслуживать становилось трудно или почти невозможно.

В этой игре, которую ЦБ никак не ограничивал, валюта, естественно, дорожала, а рубль дешевел. А спекулятивный спрос на валюту, повторю, одновременно подогревали банки и предприятия, которые после введения санкций против России должны были поскорее отдавать зарубежные кредиты. А еще наши граждане, понимая, что в девальвации быстро тают их сбережения на банковских депозитах, начали панически атаковать банки, изымая свои рубли со счетов и покупая доллары и евро либо поскорее тратя свои сбережения на покупку (пока не подорожали) автомобилей, электроники, бытовых товаров и т. д.

В результате курс доллара к рублю летел вверх (с 40 руб./долл. в октябре 2014 г. до 70 руб./долл. в декабре), а банки быстро теряли свои депозитные портфели. ЦБ, понимая и социально-политические риски такой стремительной девальвации, и угрозы обрушения банковской системы, вынужден был все-таки проводить масштабные валютные интервенции, тормозя девальвацию и останавливая панику. То есть быстро тратить валютные резервы.

В результате оказывалось, что наш ЦБ фактически поощрял спекулятивную игру — причем в значительной мере на деньги собственных валютных резервов — и политикой «плавающего валютного курса», и политикой внутреннего рублевого кредитования! И истратил на это более $60 млрд своих резервов. А заодно «утечка капиталов» из России только в конце 2014 — начале 2015 г. превысила $80 млрд...

Могло ли быть иначе?

Могло, если бы наши финансовые власти не исповедовали религию «свободных и открытых финансовых рынков». Они неизбежно должны были провести девальвацию рубля — при сырьевой экспортной зависимости нашей экономики спасти бюджет без такой меры было невозможно. Но заодно они могли бы (примеров в современной мировой экономике немало: Малайзия, Китай, Индия, Исландия, Нигерия и т. д.) ввести ограничения на движение капиталов. А тогда и девальвация была бы не такой масштабной, и валютные резервы были бы целее.

Отмечу, что еще в декабре 2012 года вышел доклад Совета директоров МВФ, в котором говорилось: «Полная либерализация финансовых потоков не может считаться универсальной целью для всех стран во все времена... временные ограничения могут быть обоснованны и полезны во время экономических шоков...» Отмечу также, что осенью 2014 г. экономические аналитики в России идею ограничения движения капитала активно обсуждали.

Однако глава Минэкономразвития Алексей Улюкаев пресек подобные обсуждения предельно решительно, заявив в интервью телеканалу «Россия-24»: «Никто в правительстве и Банке России в здравом уме не будет обсуждать вопрос об ограничении движения капитала». И вместо такой меры ЦБ поднял ключевую ставку с 8 % в ноябре 2014 г. до 17 % в декабре, то есть сделал свои кредиты очень дорогими. Тем самым ЦБ отбил охоту играть в спекулятивную валютную игру на свои кредиты практически у всех спекулянтов, сумел сократить отток капитала. А с февраля 2015 г. ЦБ начал ставку постепенно снижать и к осени 2015 г. снизил до нынешних 11 %.

Однако для большинства нынешних российских предприятий такая ставка — фактически запретительная. Поскольку она (см. рис. 15) для этих предприятий гораздо выше рентабельности производства, и брать столь дорогие кредиты они не могут. Но для того, чтобы получать доход от размещения денег на депозитах банков, такая ставка очень даже хороша.

Ведь что получается! Мировой и внутренний спрос на продукцию отечественных предприятий из-за кризиса резко съежился, сама эта продукция в основном недостаточно конкурентоспособна по качеству и цене, рентабельность производства падает, перспективы рыночной конъюнктуры неясны и непредсказуемы... Но при этом существует финансовая «рентная» ниша, в которой вроде можно не только «отсидеться», но и прибыльно разместить деньги, компенсируя провал в производственной рентабельности. Руководители предприятий это и делают!

Можно, конечно, обвинять руководство этих предприятий в «антипатриотизме». Но это руководство, за редчайшими исключениями, мыслит другими категориями. Оно думает о том, что нужно вернуть кредиты и не обанкротиться. Оно думает о том, как избежать увольнений работников — и потому, что власть этого требует, и потому, что уволенные могут однажды, скажем так, «подстеречь в подъезде».

И, наконец, руководство наших предприятий в основном уже вполне прониклось духом «свободного рынка», на котором всё, что не запрещено, то разрешено, и на котором единственный показатель успешности — прибыль. А раз сама власть создала такие условия, когда банковские ставки по депозитам и доходы от гособлигаций выгоднее, чем производство на предприятии, то этим нужно максимально воспользоваться. Предприятия и пользуются...

Нужна экономическая стратегия

Но есть и еще одно важное обстоятельство, уводящее предприятия с того магистрального пути «технологической модернизации», «инновационного развития» и «импортозамещения», который регулярно провозглашается в программах и заявлениях нашей экономической власти.

Это обстоятельство — невнятность и неопределенность той экономической политики, которую намерена реализовать власть. И, соотвественно, недоверие к этой политике и ее вероятным результатам со стороны предпринимателей-собственников и менеджмента госпредприятий.

Ведь инвестиции в основные фонды — это долгосрочные капиталовложения, которые приносят (или не приносят) отдачу через годы. И если действиям власти не доверяют, то нет возможности прогнозировать и планировать ни такие инвестиции, ни их возврат. То есть нельзя оценить один из главных для предпринимателя показателей — долгосрочные риски капиталовложений. А это — один из ключевых ограничителей долгосрочного инвестирования, с которым любая экономика сталкивается в условиях кризисов.

Напомню, что именно по этим причинам антикризисный процесс практически всегда и везде запускает государство.

Как государство его запускает?

Во-первых, признавая факт кризиса и детально описывая его ключевые параметры. Во-вторых, разрабатывая и предъявляя обществу и бизнесу содержательную и именно системную антикризисную стратегию и ее приоритеты. В-третьих, становясь «пионером и лидером» реализации этой стратегии, в том числе, за счет мощного государственного инвестирования в реализацию стратегических антикризисных приоритетов.

И только на фоне этих — стратегических! — антикризисных усилий государства бизнес, понимая стратегию и ее приоритеты, и в них поверив, и оценив свои риски как приемлемые, включается в реализацию стратегии и своими деньгами, и своими усилиями.

А что у нас?

Напомню, что в этом году правительство, сославшись на непредсказуемую волатильность (ценовую пляску) на мировых рынках, отказалось от составления бюджетных планов на три года (хотя, отмечу, недавно заявило, что с будущего года все-таки намерено трехлетнее планирование возобновить). Кроме того, характерный штрих сегодняшней российской ситуации — недавняя ликвидация в Минэкономразвития департамента стратегического развития. Того самого департамента, который, вроде бы, именно у этого министерства должен быть и самым мощным, и самым главным.

Такая «оптимизация» — знаковая деталь, показывающая, что правительство наше, как и прежде, возлагает свои надежды на развитие страны в основном на ту же самую «невидимую руку рынка». В связи с этим не менее знаковая деталь — усердие власти в ускоренной приватизации и коммерциализации — якобы «как у них, на развитом Западе», — сфер ЖКХ, медицины, науки, культуры и так далее.

А в чем наше правительство видит свой собственный «вклад в развитие»?

В «пожарных» монетаристских мерах вроде регулирования ключевой ставки (благодаря взлету которой, еще раз напомню, не только банки, но и предприятия уходят из производства в рантье и спекуляции).

В спешной приватизации, — причем на фоне кризисного обрушения биржевой стоимости, то есть за бесценок, — крупных пакетов акций стратегических государственных активов вроде «Роснефти», «Башнефти», «АЛРОСА», «Совкомфлота», «Аэрофлота» и даже «Вертолетов России».

А также — в «точечных» финансовых вливаниях для спасения от краха отдельных сегментов отдельных отраслей.

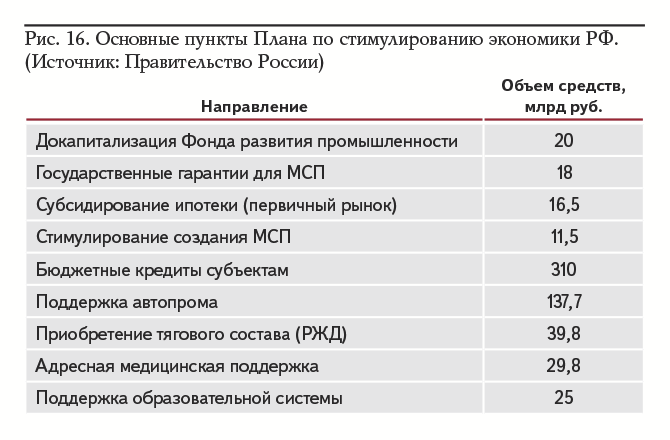

Вот, например, какова недавняя «роспись» правительственного плана стимулирования отечественной экономики (рис. 16).

Очевидно, что никакой антикризисной стратегией здесь даже не пахнет. А вместо такой стратегии Минэкономразвития и Минфин соревнуются в подсчетах того, с какой скоростью убывают и когда иссякнут наши нефтяные резервные фонды, если спад экономики продолжится, перелома к выходу из кризиса не случится, и придется усиленно финансировать из резервов бюджетный дефицит. Между тем, как мы видим (рис. 17), в прошедшем году наш резервный фонд весьма существенно «похудел» — даже в очень сильно обесценившихся рублях.

А фонд национального благосостояния (ФНБ) и «похудел», и заметно ухудшил свое инвестиционное качество за счет пополнения активами с низкой ликвидностью (то есть ценными бумагами, которые нельзя быстро, по их номинальной цене, обратить в деньги и направить в экономику).

Таким образом, пока что российские экономические ведомства и Центробанк реагируют на кризис в основном действиями «монетаристским» рычагом ключевой ставки, сжатием реальных доходов граждан и рыночного спроса, а также финансовыми мерами «затыкания» наиболее зияющих экономических «дыр». То есть методами, которые стали привычными для нашей власти за постсоветские «рыночные» годы и от которых, подчеркну, в условиях последних кризисов уже всё более настойчиво «открещиваются» бывшие западные проводники и проповедники подобной экономической политики.

А кризисные тенденции, как мы видим, вовсе не «рассасываются» и нарастают. И, значит, такой способ «антикризисного реагирования», за который цепляется нынешний экономический блок правительства, уже очевидно тупиковый. Он ведет в пропасть. Из которой никакие — подчеркну, несомненные, — сегодняшние и будущие успехи нашей оборонки, в которой налицо мощный инновационно-технологический рост, вытащить страну не смогут. Не смогут хотя бы потому, что новые технологии из оборонки, способные дать толчок инновационному импортозамещению, наши кризисные гражданские предприятия в условиях рисковой неопределенности осваивать не хотят и не в силах. Не смогут и потому, что международная военно-политическая ситуация настоятельно диктует необходимость российскую оборонку (и армию) не «доить», а активно финансировать. А для этого нужны сильный инновационный промышленный рост и быстрый рост ВВП.

Надо менять экономическую политику, причем как можно скорее, и не косметически, а фундаментально. Пауза сегодняшнего — очень незначительного — смягчения международной обстановки явно будет недолгой, после чего давление на Россию «по всем фронтам и векторам», скорее всего, возобновится с новой силой.

Без кардинальной смены экономической политики — причем, как я считаю, уже практически неизбежно в «мобилизационном» ключе, — нам это давление долго не выдержать.

Конечно же, для стратегического экономического поворота нужны новые экономические управляющие кадры, готовые планировать, программировать и реализовать такой поворот. Они в стране наверняка есть. Однако сколько их у нас есть, кому и как их удастся собрать и сорганизовать, и удастся ли это сделать вообще, — пока, увы, неясно.

Но без такого стратегического поворота, повторю, выстоять в формирующемся сейчас новом (и очень тревожном!) мире — у России шансов почти нет.