Чему научили китайских геологоразведчиков западные коллеги?

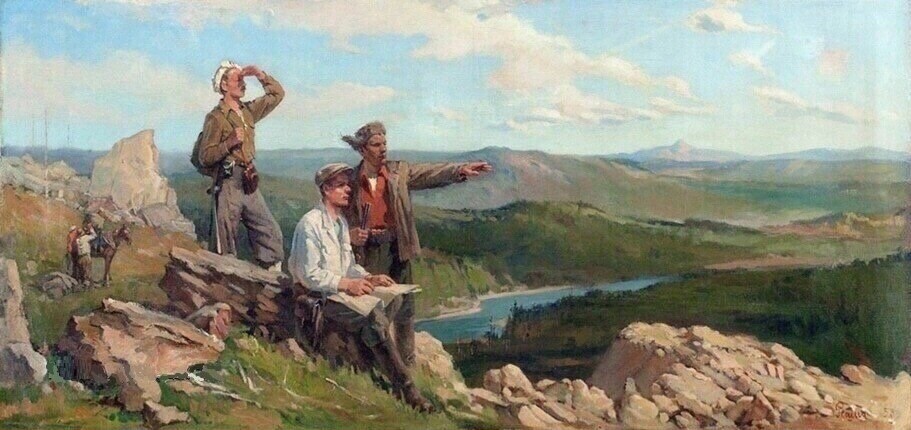

Возможность открытия новых крупных и гигантских месторождений нефти и газа на Земле все чаще связывают с морскими бассейнами, в которых глубина моря достигает 1,5 км. В более дружелюбных средах все значительные открытия уже сделаны. И именно в этот момент на сцену выходят китайские национальные компании, которые должны обеспечить энергетическую безопасность своей страны.

«Эскалация ролей» в совместных проектах, активизация усилий по освоению опыта семи главных нефтегазовых компаний коллективного Запада и повышение собственного технологического уровня стали лейтмотивом рекомендаций, которые сформулировали в Исследовательском институте геологоразведки и разработки горючих ископаемых (Research Institute of Petroleum Exploration and Development, RIPED) для китайских компаний по итогам 2022 года в нефтегазовой геологии.

Публикации института доступны на английском языке в октябрьском номере журнала Petroleum Exploration and Development, на платформе ScienceDirect. Внимание ИА Красная Весна привлекли две публикации в 50-м выпуске журнала, одна из которых посвящена ситуации в отрасли, тенденциям и «просвещенным» итогам 2022 года, а другая непосредственно касается ситуации в морской геологоразведке.

Рекомендациями делится отраслевой институт, основанный в 1958 году и входящий в структуру крупнейшей китайской нефтегазовой компании CNPC. В России аналогом его может послужить Институт геологии и разработки горючих ископаемых (ИГиРГИ). При всей вестернизации жизни Китая, это не безответственная «частная лавочка», а довольно солидное учреждение, от которого ожидаешь не смелого визионерства, а согласованной в рамках национальной отрасли позиции.

Подход китайских исследователей к глобальной нефтегазовой отрасли характеризует жесткая привязка к национальным интересам вкупе с отчетливым желанием «учиться у лидеров». Ориентироваться в плане опыта и подходов к организации работ рекомендовано на самые успешные, и, добавим, самые хищные, они же «передовые» компании западного мира.

Отраслевые ориентиры выделяются в статье «Анализ ситуации в глубоководной геологоразведке» Вэнь Чжисиня, Ван Цзяньцзюня с коллегами. Авторы анализируют опыт крупнейших компаний в области морской геологоразведки, среди которых Exxon Mobil (США), BP (Великобритания), Shell (Великобритания), Total Energies (Франция), Chevron (США), Equinor (Норвегия) и Eni (Италия) прямо указаны в качестве примера для подражания.

Двойная геологоразведка с китайской спецификой

Опыт итальянской компании Eni по работе с большими пакетами геологоразведочных участков описывается как модельный и служит основой для рекомендаций. Авторы излагают концепцию «двойной геологоразведки Eni» и призывают китайские компании перенимать подход.

Принцип «двойной геологоразведки» компании Eni состоит в том, чтобы скупать слабоизученные лицензионные участки в перспективных регионах и проводить в них первичные, сравнительно недорогие циклы геологического и геофизического изучения. По мере выявления потенциала доли на изученных участках продаются другим игрокам — разумеется по резко возросшей цене «участка с подтвержденными перспективами». При этом рекомендуется сохранять операторские полномочия в проекте разведки и добычи.

Дополнительный поток ликвидности позволяет геологоразведочной компании финансировать сравнительно более затратные фазы цикла доразведки и добычи, а также участвовать в аукционах на новые, неизученные лицензионные участки.

Исследователи из китайского института геологоразведки указывают, что Eni выкупила 74 лицензионных блока на разных участках шельфа Африки, суммарной площадью 380 тысяч квадратных километров (примерно как Норвегия). При этом крупнейшим открытием последнего времени у компании стало месторождение Зохр в Средиземном море.

Расходы Eni на геологоразведку на блоке Шорук в акватории Египта, по сведениям китайских исследователей, составили $300 млн, а продажа долей в совместном проекте по разработке открытого на блоке месторождения Зохр принесла компании $2,7 млрд.

Девятикратная компенсация издержек по одному блоку дает предприятию возможность приобретать новые неизученные участки и компенсировать затраты на блоки, не оправдавшие надежд. Игра случая и потери в геологоразведке неизбежны, но тактика, связанная с приглашением партнеров после открытия, помогает компенсировать неудачные «ставки».

С точки зрения китайских исследователей, этот опыт семи лидеров отрасли говорит о предпочтительности покупки лицензий на ранних стадиях геолого-геофизического изучения. Китайским компаниям рекомендовано стремиться к максимальным долям в проектах — от 35% до 100%, чтобы в случае успеха реализовать «модель Eni».

Запасной вариант

Дополнительно отметим, что китайским компаниям предлагают «играть в высшей лиге» — стремиться к роли оператора геологоразведочного проекта, причем на ключевых направлениях морской геологоразведки. Главными направлениями считаются южные окраины Атлантического океана, восточное побережье Африки и Западная Арктика.

Авторы анализируют смену ролей в десяти крупнейших геологоразведочных проектах и делают вывод, что смена оператора проекта для лидеров отрасли нехарактерна. Такое случается, когда компания среднего звена попадает не в свою тарелку.

Например, американская компания Noble Energy, первооткрыватель газового месторождения Левиафан в территориальных водах Израиля, прикладывала усилия, чтобы продать свое открытие из-за неподъемных для такой компании расходов на доразведку и освоение. В результате компания вместе с проектом стала частью корпорации Chevron.

Китайские исследователи рекомендуют своим национальным компаниям приобретать доступные компании вместе с лицензиями и долями в амбициозных проектах. Учитывая, что у китайских компаний мало опыта в перспективных регионах, им предлагается сосредоточиться на увеличении своих долей в совместных проектах, с перспективой выхода на роль оператора.

Зачем еще нужна кооперация

Главным мотивом для участия в совместных проектах для китайских компаний представляется наращивание технологического потенциала — «потому что лидеры так делают».

В анализе стратегии семи крупнейших нефтегазовых компаний в области геологоразведки, китайские исследователи отмечают «аккумуляцию технологий». В статье про морскую геологоразведку в этом разделе речь идет о работе с подрядчиками, и приведен пример взаимодействия компании Chevron c американскими и французскими фирмами, перед которыми стоит задача изготовить элементы единой добычной платформы для месторождения Таити в Мексиканском заливе.

Китайским компаниям предлагается участвовать в совместных проектах с лидерами международной геологоразведки. Типовая роль «ведомого» участника (non-operator) совместного проекта подразумевает аудит расходов и согласование крупных решений. Вероятно, эта позиция представляется подходящей для анализа цепочек поставок и подрядов «ведущего» участника — «оператора».

Исследователи предлагают китайским компаниям три пути входа в чужие геологоразведочные проекты: обмен активами, компенсация прошлых расходов оператора или скупка «независимых» (то есть небольших) компаний. По последнему пункту даны разъяснения: речь о компаниях с нестабильным финансовым положением, высокой волатильностью биржевых котировок. Приведены примеры — небольшие геологоразведочные компании Ophir Energy (Великобритания), Cobalt Energy (США).

Вторым поводом для кооперации исследователям представляется недостаток регионального опыта. В хорошо знакомых осадочных бассейнах компании стараются избегать совместных проектов, особенно на ранних стадиях разведки. Однако охотно участвуют на вторых ролях и «перенимают опыт у лидеров» за пределами регионов с хорошо знакомой геологией.

То есть европейские компании с «африканским профилем», такие как Eni и Total Energies, легко входят дольщиками в разведочные проекты Мексиканского залива или побережья Австралии. Американские Exxon Mobil и Сhevron легко идут на совместные предприятия даже с национальными компаниями, когда дело доходит до изучения впадины Сантос у побережья Бразилии.

Особенностью китайских геологоразведочных компаний является отсутствие опыта глубоководной геологоразведки, притом что это последнее направление, где еще прогнозируются крупные открытия. Так что за ведущие позиции им предстоит побороться.

Термин «глубоководная геологоразведка» (deepwater) означает необходимость бурить скважины с плавучих платформ при глубине моря более 500 м. Бохайский залив, в котором отметилась открытиями китайская компания CNOOC, ограничен по глубине до 40 м — для работы здесь достаточно технологий 1970-х годов.

Это означает, что «своего» региона — как Мексиканский залив для американских компаний или африканские побережья для европейских — у китайских компаний нет. То есть им с большей вероятностью придется входить в проекты «на вторых ролях».

В сочетании с установкой на «лидерство», стратегия трансформируется в «эскалацию ролей» в совместных проектах. Китайским компаниям с одной стороны рекомендуют выкупить лицензии на геологоразведку в перспективных регионах — причем стремиться к максимальным долям в проектах, а с другой — входить в совместные проекты и стремиться к наращиванию долей от миноритарных к партнерским, а от партнерских — к операторским.

Предварительные итоги

Анализ оперативного искусства семи ведущих западных нефтегазовых компаний позволил исследователям из китайского отраслевого института выделить четыре стратегически значимых аспекта их успешной деятельности:

- активность в получении лицензионных участков на морскую геологоразведку;

- стремление к «раннему входу» в разведочные проекты, до открытий, пока затраты на разведочные работы минимальны;

- целенаправленное «накопление технологий» — чаще всего речь идет о целенаправленной увязке работы проверенных подрядчиков;

- адаптивный подход к роли в геологоразведочных проектах, в зависимости от опыта в конкретном регионе.

Исходя из этих наблюдений, китайским компаниям рекомендовано:

- активизировать получение лицензий на морскую геологоразведку в ключевых регионах мира (речь о Южной части Атлантики, восточном побережье Африки и Западной Арктике);

- максимизировать доли в разведочных проектах и применять стратегию «двойной разведки» (модель Eni);

- усиливать кооперацию с крупнейшими западными корпорациями, изучать их опыт и обмениваться активами;

- улучшать собственные оперативные возможности на проектах, в которых удалось встроиться, стремиться повысить свою роль до ведущей: у оператора больше свободы в принятии решений и привилегированный статус.

Помимо этих четырех пунктов, перекликающихся с анализом практики лидеров отрасли, команда исследователей подготовила для китайских компаний специфические рекомендации. Например, создать совместный многопользовательский банк сейсморазведочной информации и повлиять на условиях лицензирования участков, чтобы было легче брать в работу и отказываться от них. В обоих случаях речь о воспроизведении западных практик.

В случае с многопользовательской сейсморазведкой, речь о проведении съемки акустических полей в регионах вскладчину. Это облегчает финансовую нагрузку и позволяет «просеивать» большие площади на предмет перспектив. Полученные материалы предоставляются всем участникам, а к единому хранилищу обеспечивается временный доступ для любой компании, согласной за него заплатить.

При этом затраты на «просмотр» материала в многопользовательском банке кратно ниже затрат, которые понесла бы компания, в случае если бы вела геофизическую съемку своими силами. Минус в том, что пользователь видит результаты чужих съемок, а значит, заведомо не является первым исследователем материала.

То есть вместо того, чтобы «досматривать» результаты геофизических исследований за американцами и европейцами, китайским компаниям рекомендуется завести собственный банк знаний и компенсировать часть расходов, предоставляя к нему доступ.

Государственная специфика китайских компаний, по-видимому, обусловила рекомендацию, связанную с «повышением гибкости» процедур получения и сдачи лицензионных участков. Вероятно, суть дела в том, что суверенные государства требуют максимального исполнения исследовательских программ на участках, которые лицензируют под геологоразведку. Это может вынуждать компании тратить ресурсы и время на исследования площадей, которые им самим показались «пустыми» на раннем этапе изучения.

В то время как, например, на африканском побережье с колониальных времен созданы законодательные условия, облегчающие вход и выход из геологоразведочных проектов. Исследователи приводят пример компании Eni, которая сдала участки у Берега Слоновой кости, а позже вернулась к ним, вооруженная новыми технологиями и поисковыми гипотезами, которые просто не существовали во время «первого подхода». Аналогичная история произошла у компании Exxon Mobil в территориальных водах республики Гайана — восточного соседа Венесуэлы.

Для России китайские подходы к геологоразведке не несут явной угрозы, однако в случае совместных проектов необходимо понимать, что перед нами партнер, который стремится к максимизации своей роли в проекте и активно ориентируется на «лучшие практики» крупнейших западных нефтегазовых компаний.

(теги пока скрыты для внешних читателей)