Приключения лития на мировых рынках 2022-2023

В конце 2022 года литий успели назвать «самым ценным металлом мира», его цена на мировых биржах взлетела приблизительно втрое относительно уровня предыдущего года. Однако в начале 2023 года котировки не менее резко обвалились и сейчас колеблются на уровне, на 20-30% превышающем «довоенный».

4 сентября 2023 Фонд «Росконгресс» опубликовал аналитический доклад с результатами исследования структуры и динамики мирового рынка лития, проведенного сотрудниками Института изучения мировых рынков. Попробуем воспользоваться им как путеводителем.

Доклад довольно обширный, поэтому мы разбили обсуждение на две части. В первой обсудим состояние и динамику рынка лития на Земле за последние 3 года.

Что происходит на рынке лития

Литий в современном мире — ключевой компонент литий-ионных аккумуляторов. Спрос на аккумуляторы резко вырос в связи с широким распространением электротранспорта, особенно в последние три года. Параллельно с распространением электробусов и электрокаров «динамично растет» рынок литиевого сырья.

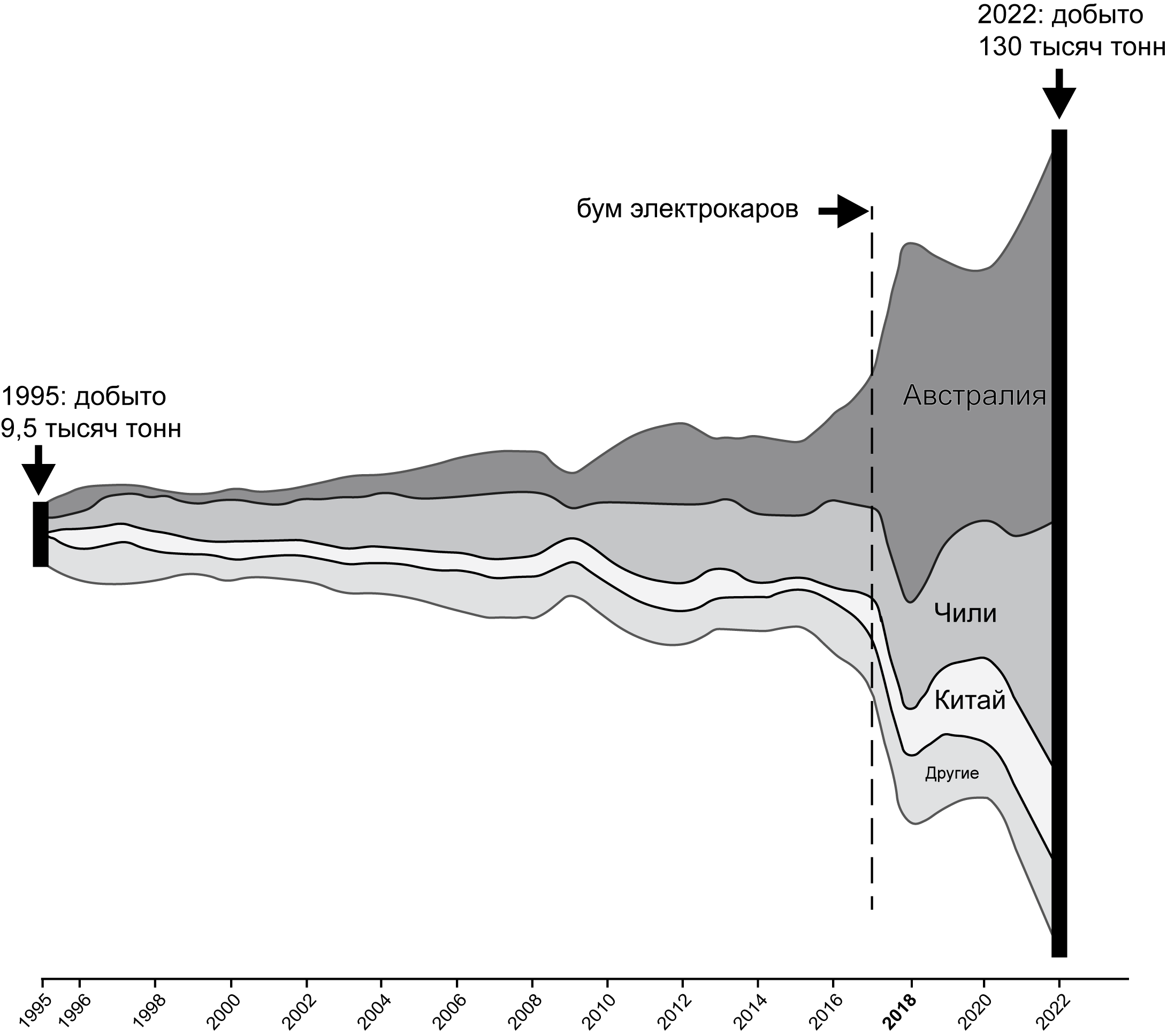

Текущий объем рынка лития оценивается в $38 млрд. В пересчете на чистый металл физический рынок вырос с 30 тысяч тонн в 2016 году до 130 тыс тонн в 2022 году. То есть за последние шесть лет объем добычи лития в мире вырос в четыре с лишним раза.

«Цены на литий в ближайшие годы продолжат снижение из-за роста производства, но рынок останется дефицитным», — ставят читателя перед парадоксом аналитики «Росконгресса».

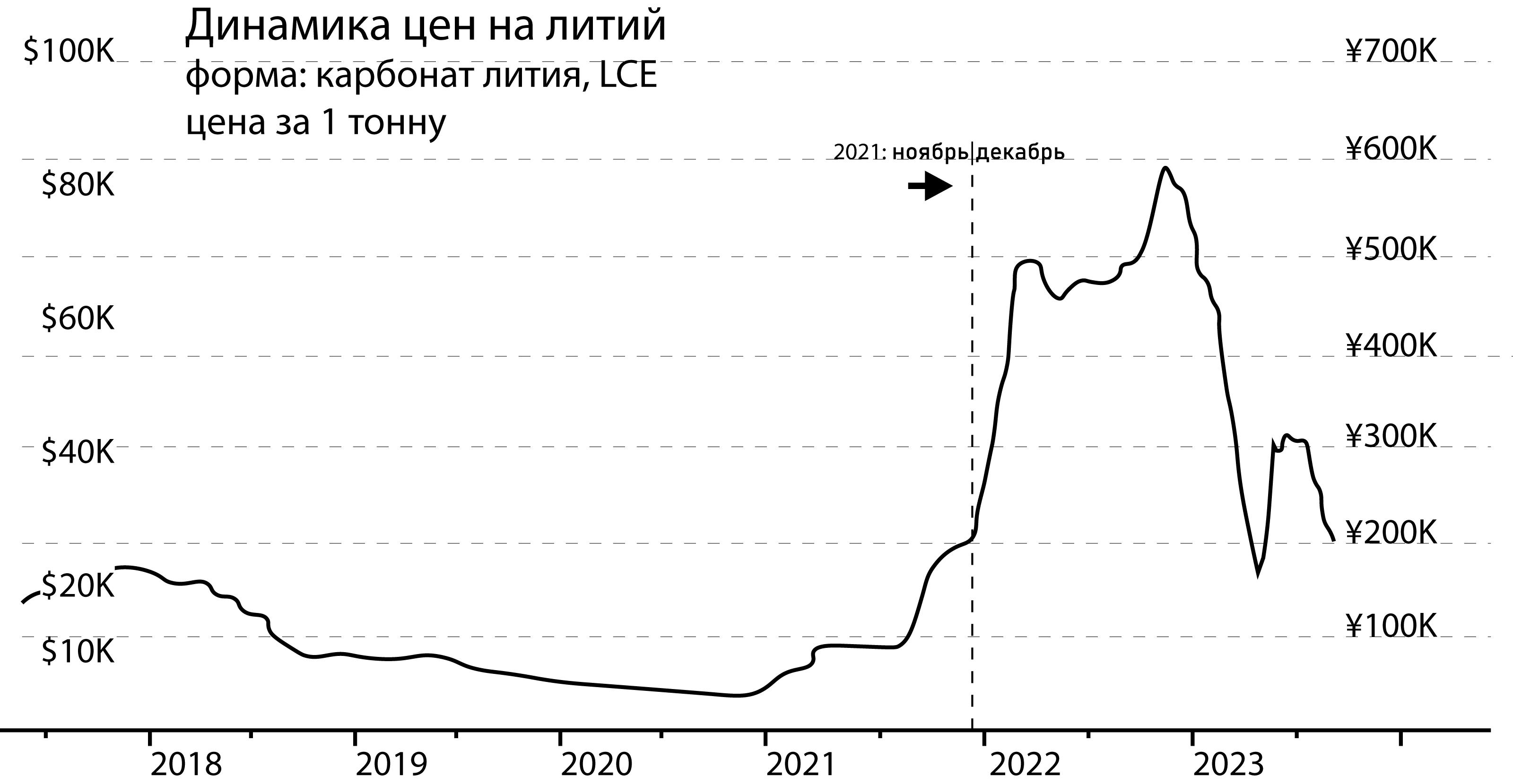

В 2022 году на рынке лития произошел значительный скачок цен. Осенью 2020 года литий стоил порядка $5,5 тысячи за тонну. Опытные участники рынка с ностальгией вспоминали осень 2017 года, когда цена доходила до $24 тысяч за тонну. После этого в течение двух лет подъемов и вообще крупных изменений цены лития не было и еще около года не будет.

В апреле 2021 года произошел заметный подъем расценок, фьючерсы подскочили почти до $13 тысяч за тонну и удерживали этот уровень до осени 2021 года. А потом начался подъем.

В конце ноября 2021 года литий стоил примерно столько, сколько стоит сейчас — $29 тысяч, а в течение 2022 года литий стоил еще в два с лишним раза больше. Цена колебалась в районе $71 тысяч, а в декабре плотно подобралась к $86 тысячам.

Авторы доклада «Росконгресса» прогнозируют плавное снижение расценок в течение ближайшего десятилетия по мере того, как рост производства будет догонять потребление. То есть новых аномалий, аналогичных выбросу 2022 года, не прогнозируется.

Аномалия была зафиксирована, однако причины, почему она больше не повторится, никто не приводит. Вместо этого предлагается объяснение, согласно которому параллельно с ростом спроса производители лития активно наращивают добычу, так что цена будет падать вопреки рыночному дефициту.

Авторы признают, что, несмотря на «зеленую» политику Европы и планы стать самым быстрорастущим потребителем лития в 2023–2028 годах, на данный момент азиатский регион во главе с Китаем значительно опережает Европу как по спросу, так и по предложению во всем, что касается лития: от сырья до аккумуляторов и электрокаров. Азия управляет рынком лития. Особенно если КНР получит возможность управлять африканскими запасами сырья.

Что касается России, то наша роль в современном рынке лития нулевая, несмотря на значительные запасы (№ 6 в мире, по оценке авторов доклада). Собственная добыча прекращена в 1997 году, а в 2022 году, после отказа экспортеров, встали и перерабатывающие производства. Впрочем, существует стратегия возвращения нашей страны в «литиевую игру», с перспективой выхода на 5-е место в мире. Нюансы и обсуждение этого плана — тема для отдельной статьи.

Добыча и потребление лития

«По данным Геологической службы США, мировые резервы лития оцениваются в 26 млн т, тогда как оценка известных ресурсов составляет 98 млн т», — с учетом запасов России мировые запасы составят 28 млн тонн, а ресурсы (термин означает недоказанные запасы) «превысят 100 млн т», полагают авторы доклада.

«Крупнейшими производителями сырья являются Австралия и Чили, на которые приходится 47% и 30% добычи соответственно. При этом третье место с большим отставанием занимает Китай (14,6%), который является главным потребителем лития в мире, что объясняется масштабом рынка электромобилей в стране», — сообщают авторы доклада.

«Основными потребителями лития в настоящее время выступают заводы, производящие аккумуляторы. На них приходится 74% потребления, тогда как еще в 2006 году их доля не превышала 22%», — отмечается в докладе. Как мы уже отметили выше, большинство значимых аккумуляторных заводов сосредоточено в Китае, Корее и Японии.

Остальной литий расходится в ряд отраслей, наиболее значительной из которых является производство ударопрочной керамики и жаропрочного стекла (14% потребления лития), а также промышленных смазочных материалов.

Литиевая игра Китая

Крупные производители лития основные силы сосредотачивают на разработке собственных запасов. Кроме Китая, который активно выкупает литиевый потенциал конкурентов.

«Китай, третий по величине производитель в мире, не только сосредоточен на разработке отечественных рудников, но и за последнее десятилетие приобрел литиевые активы на сумму около 5,6 млрд долларов в таких странах, как Чили, Канада и Австралия», — описывают ситуацию аналитики.

Впрочем, в 2022 году австралийские производители пришли помочь американским братьям поднять производство лития в Теннесси.

Читайте также: Австралийцы едут добывать литий в США

Политика китайских компаний осложняет определение принадлежности добычных активов. Китайская компания Tianqi Lithium владеет 51% в крупнейшем австралийском руднике Greenbushes и долей в главном добывающем предприятии Чили (SQM).

Помимо Tianqi, аналитики выделяют компанию Contemporary Amperex Technology Company Limited (CATL). CATL в 2021 году «купила канадскую компанию Millennial Lithium Corp и стратегически важный рудник в Демократической Республике Конго».

Аккумуляторную продукцию CATL, в свою очередь, используют BMW, Tesla, Volkswagen, Volvo, Dongfeng, Honda, SAIC.

Политика китайских компаний усиливает и без того высокую концентрацию рынка, отмечают эксперты «Росконгресса».

Переработка лития

«В настоящее время в Китае находится почти 60% мировых мощностей по переработке лития для аккумуляторов, что подчеркивает его доминирующее положение в цепочке поставок лития», — сообщают авторы доклада.

Если добавить соседей — корейских и японских производителей — то под контролем этой группы окажется порядка 80% аккумуляторного производства человечества.

Таким образом, рассредоточенные по миру запасы лития перерабатываются в Китае и используются в аккумуляторных производствах, сосредоточенных в треугольнике Китай — Корея — Япония. В свою очередь продукцией этих заводов пользуются известные европейские и американские компании.

Кому электромобиль?

«Мировые продажи электромобилей продолжают расти, — пишут исследователи. — В 2022 году было поставлено в общей сложности 10,5 млн новых автомобилей с электрической или гибридной силовой установкой, что на 55% больше, чем в 2021 году».

Однако тренд, на который полагались экспортеры электромобилей и аккумуляторов, и который подразумевал, что следующей зоной повышенного спроса на электромобили станет Европа, начал сбоить в 2022 году. Авторы доклада отмечают расхождение фактической ситуации с «моделью регионального роста».

«После двух лет резкого роста продаж в Европе рынок вырос всего на 15% по сравнению с 2021 годом», — пишут авторы.

Мы, в свою очередь, задумаемся о снижении покупательной способности Европы, особенно после диверсии на «Северных потоках». Возможно, сходные соображения заставили авторов доклада озаглавить раздел, посвященных европейской ситуации «Планы ЕС подстегивают спрос, но могут обернуться провалом», но воздержаться от объяснений о сути возможного провала.

«Производители лития увеличивали добычу, ориентируясь на оптимистичные прогнозы спроса. Но сейчас спрос отстает от увеличения предложения», — констатируют несоответствие в экономической модели аналитики.

Если Европа, как главный потенциальный потребитель электромобилей и аккумуляторов к ним, по какой-то причине вынуждена тормозить свое экономическое развитие, то ожидать продолжения «ралли цен» на литий не приходится. Спросом продолжат управлять промышленно развитые страны азиатского региона, а они могут и ослабить моду на электротранспорт.

Электромобильный бум и государственное регулирование в КНР

«Китай, безусловно, является крупнейшим рынком электромобилей: на его долю в 2022 году пришлось 59% мировых продаж. Его роль как крупнейшей базы по производству электромобилей еще сильнее: в Китае производится 6,7 млн электромобилей, или 64% мирового объема. Из Китая было экспортировано около 580 тыс. электромобилей, большая часть из них (407 тыс.) — автомобили западных брендов», — информируют авторы доклада.

Напомним, по данным аналитической компании IDC, в 2022 году 63,6% спроса на электрокары пришлось на Китай, 24% — на Европу, 9,2% — на США, а остальной мир удовольствовался 3,2%. Европа считается вторым на очереди «растущим» рынком.

В докладе не упомянуто, но по данным газеты «Ведомости», в Китае с 2014 года действовала программа государственного субсидирования покупки электромобилей населением. Действие программы закончилось 31 декабря 2022. Судя по динамике цен на литий, вместе с программой кончился и ажиотажный спрос на электромобили, и кратковременный всплеск цен на литиевое сырье на последнем году государственной субсидии.

Производители лития при расширении производства ориентировались на модель активного роста спроса на электромобили и автомобили с гибридным двигателем, однако рост спроса не оправдал ожиданий, с этим согласны как аналитики института изучения мировых рынков, так и эксперты, опрошенные «Ведомостями» в апреле 2023 года. Экспертный анализ указывает, что цены на литий в ближайшие годы должны падать.

Выводы

Доклад института изучения мировых рынков, опубликованный на сайте фонда «Росконгресс», подробно описывает ситуацию, динамику и прогнозы на развитие литиевой промышленности в мире. В докладе описаны доли участников, общая логистика сырья, концентрация его в азиатском треугольнике с «центром масс» в Китае, а затем распределение готовой продукции — электромобилей и аккумуляторов — на европейском, американском и внутреннем китайском рынках.

Изучается нашумевший скачок цен на литий в 2022 году в сочетании с прогнозом цен на ближайшую семилетку — до 2030 года. Динамика цен описывается исключительно в рыночных понятиях спроса, предложения, а также динамики развития производства, при этом вне рассмотрения оказывается аспект, связанный с государственным регулированием спроса в ключевом регионе сбыта литиевой продукции — КНР.

О региональных и исторических особенностях добычи лития на Земле, перспективах Европы и России поговорим в продолжении обзора.

(теги пока скрыты для внешних читателей)