Новый раунд глобальной нефтяной игры. Часть II

Что происходит с нефтяным предложением и спросом?

Если внимательно посмотреть на обобщенные данные статистики производства и потребления нефти в последние годы, картина выглядит следующим образом.

Мировая добыча нефти, в кризисе 2008 года снизившаяся с 86 млн баррелей в день до 83 млн баррелей в день, далее практически непрерывно растет в среднем за год на 1,3–1,5 млн баррелей в день. И в нынешнем году достигла примерно 93 млн баррелей в день.

При этом статистика потребления нефти за этот же период показывает (и по данным Международного энергетического агентства, и по данным авторитетных экспертных групп из Бритиш Петролеум, Томсон-Рейтерс и др.), что мировое производство и потребление нефти довольно точно (с максимальными кратковременными «отскоками» не более чем на 1,5–3 млн баррелей в день) друг с другом совпадают.

Почему это так происходит — вполне понятно.

Дело в том, что основная часть мировой добычи нефти (это в первую очередь касается поставок по трубопроводам) оговорена более или менее долгосрочными контрактами на продажу, заключенными еще до того, как нефть добыта. За нарушение таких контрактов грозят серьезные санкции. Поэтому производители добывают примерно столько нефти, сколько законтрактовано, и накапливают сравнительно небольшие резервные избытки в своем резервуарном парке или даже (как правило, ненадолго) в специально для этого зафрахтованных танкерах.

Остальная нефть — это добыча для так называемых «спотовых» прямых поставок. В том числе, неизвестным заранее покупателям на нефтяных биржах в Роттердаме, Сингапуре и других регионах мира по неизвестной заранее цене. Здесь правила такие: выяснил, где есть дополнительный спрос, пригнал танкер — и выставил на продажу. Если, например, по причинам неожиданного повышения спроса в каком-либо регионе мира возникает дефицит нефти определенного сорта (то есть, состава и качества), — спотовые продавцы уже наготове. И оперативно направляют на соответствующую региональную биржу танкеры для покрытия возникшего дополнительного спроса.

Однако в этой картине глобального рынка реальной, физической нефти есть важные и редко обсуждаемые нюансы.

Первый важный нюанс состоит в том, что напрямую продает свою нефть потребителям только часть производителей. Как правило, это крупные и крупнейшие нефтяные компании. Остальная нефть, добытая различными компаниями (как крупными, так и средними и мелкими), сначала продается торговым посредникам рынка — трейдерам.

Главная причина необходимости посредников состоит в том, что сегодняшний рынок — почти любой товарный рынок — это сложная и затратная система. Особенно это касается такого непростого (пожароопасного и крупнотоннажного) товара, как нефть. Которую нужно где-то хранить, на чем-то перевозить, смешивать до нужной сортности (об этом — ниже), оберегать, страховать от потерь, распределять по потребителям и так далее.

Все эти «заботы» и берут на себя (вместе с торговой прибылью, маржой) нефтяные трейдеры. И если крупнейшие производители — нефтяные транснациональные компании уровня «Экссон-Мобил», «Бритиш Петролеум» или «Петрочайна» — создают и используют свои собственные трейдинговые подразделения, то более мелким компаниям эта дополнительная нагрузка «непрофильной» деятельностью чаще всего просто «не по карману». Они продают свою нефть трейдерам.

И в результате трейдинговые компании, которые контролируют огромные объемы реальной физической нефти, в очень существенной степени влияют на предложение и цены на глобальном нефтяном рынке. Как именно влияют — рассмотрим чуть позже.

Второй важный нюанс глобального нефтяного рынка состоит в том, что сырая нефть в промышленности почти нигде не используется. Для ее превращения в потребляемый рыночный товар нефть перерабатывают в различные нефтепродукты — от бензина, керосина и дизельного топлива до сложных химических продуктов, масел, гудрона и т. д.

Полноценная качественная переработка нефти — это очень сложный многоступенчатый технологический процесс. Занимаются этим нефтеперерабатывающие заводы (НПЗ), которые практически всегда «настроены» на определенный, причем достаточно узкий, диапазон сортов нефти.

Однако нефть, добываемая на разных месторождениях в разных регионах мира, — очень разная. Бывает нефть с высоким содержанием легких фракций (по составу — почти чистый бензин). Бывает нефть, в значительной части состоящая из жидких углеводородов типа бутана (и более тяжелых), которые называют газовым конденсатом. Бывает нефть с высоким содержанием тяжелых (битумных) фракций. Бывает нефть с низким содержанием серы и с высоким содержанием серы. И так далее. Потому каждый тип нефти требует от НПЗ специфического набора технологий переработки.

По этой причине в мировой торговле нефтью уже давно сложилась практика разделения нефти на некоторые так называемые эталонные, или «маркерные» сорта, для которых определен конкретный набор свойств по плотности, вязкости, содержанию серы и т. д.

Таковы, в частности, маркерные сорта американской нефти West Texas Intermediate (WTI), нефти европейских североморских месторождений Brent Crude (BRENT), ближневосточной нефти Dubai Crude и Arab Light, российской нефти Urals и Siberian Light, и т. д.

НПЗ во всем мире, как правило, строятся и оборудуются в расчете на определенный тип перерабатываемых сортов нефти (и соответствующие технологии переработки). «Перенастройка» завода (то есть всей технологической цепочки) на переработку других сортов нефти — дело сложное, не быстрое и дорогое, а для некоторых «старых» НПЗ — вообще почти невозможное.

По этим причинам производители нефти или трейдеры, во-первых, для продажи «подгоняют» свою нефть к показателям определенного маркерного сорта (в том числе, смешивая в нужных пропорциях нефть с различных месторождений). И, во-вторых, по той же причине заключают долгосрочные контракты на поставку в расчете на переработку нефти определенного сорта на конкретных НПЗ.

Эти обстоятельства приводят к существенному усложнению глобального нефтяного рынка с точки зрения баланса спроса и предложения. Усложнение касается выяснения вопроса о том, где и для каких НПЗ есть или предполагается дефицит или избыток нефти определенного сорта и как покрыть этот дефицит (например, изменить состав поставляемой смеси) или куда перенаправить избыток. Причем на каждый из маркерных сортов цены формируются исходя из его качества (с точки зрения сложности переработки и стоимости получаемых нефтепродуктов) и «балансировочного» дефицита или избытка данного сорта на глобальном рынке.

То есть, производители и трейдеры должны балансировать глобальный нефтяной рынок не только по объемам поставок, но и по маркерным сортам. И те производители, которые (из-за отсутствия нефтяных месторождений нужного типа) не могут обеспечить поставки «дефицитного» сорта, оказываются в положении аутсайдеров в данном «сортовом» сегменте нефтяного рынка.

Тем не менее, поскольку этот рынок именно глобальный, и поскольку на нем есть как долгосрочный (контрактный), так и краткосрочный (спотовый) сегменты поставок, современный нефтяной рынок задачи балансировки спроса и предложения по маркерным сортам тоже вполне успешно решает. Пусть иногда с некоторой задержкой («лагом») по времени в сравнении с ростом или спадом спроса, но решает.

Таким образом, даже с учетом специфики переработки на НПЗ с ее разделением на маркерные сорта нефти, спрос и предложение на глобальном нефтяном рынке, как правило, балансируются достаточно быстро. Добыча с небольшим лагом по времени падает или растет практически в том же темпе, что и спрос.

При этом никто из поставщиков не тратит деньги на добычу нефти, которую он не сможет в ясной перспективе выгодно продать. И никто из потребителей не создает слишком большие долговременные запасы нефти из опасений, что ее вдруг негде будет купить. В том числе и потому, что хранение физической нефти — дело очень не дешевое. Это и затраты на строительство и обслуживание (или аренду) наземных хранилищ или танкеров, и затраты на перекачку нефти в хранилища и из них, и затраты на страховку безопасного хранения данного (горючего, а иногда и взрывоопасного) сырья.

По указанным причинам и государства (многие их которых создают собственные «кризисные» стратегические резервы нефти), и крупнейшие компании-производители, и крупнейшие компании-потребители, как правило, создают хранимые резервы реальной, физической нефти только в размере двух-четырехмесячного спроса или предложения в соответствующем сегменте нефтяного рынка.

Описанное выше «благолепие», на которое и ориентируются в своем анализе нефтяного ценового хаоса «классические рыночники», нарушается при вхождении мировой экономики в кризисные процессы. Особенно в такие процессы «непредсказуемой кризисности», которые сейчас стало модно называть «глобальной турбулентностью».

Что вызывает главные «турбулентности» на том нефтяном рынке, который мы рассматриваем?

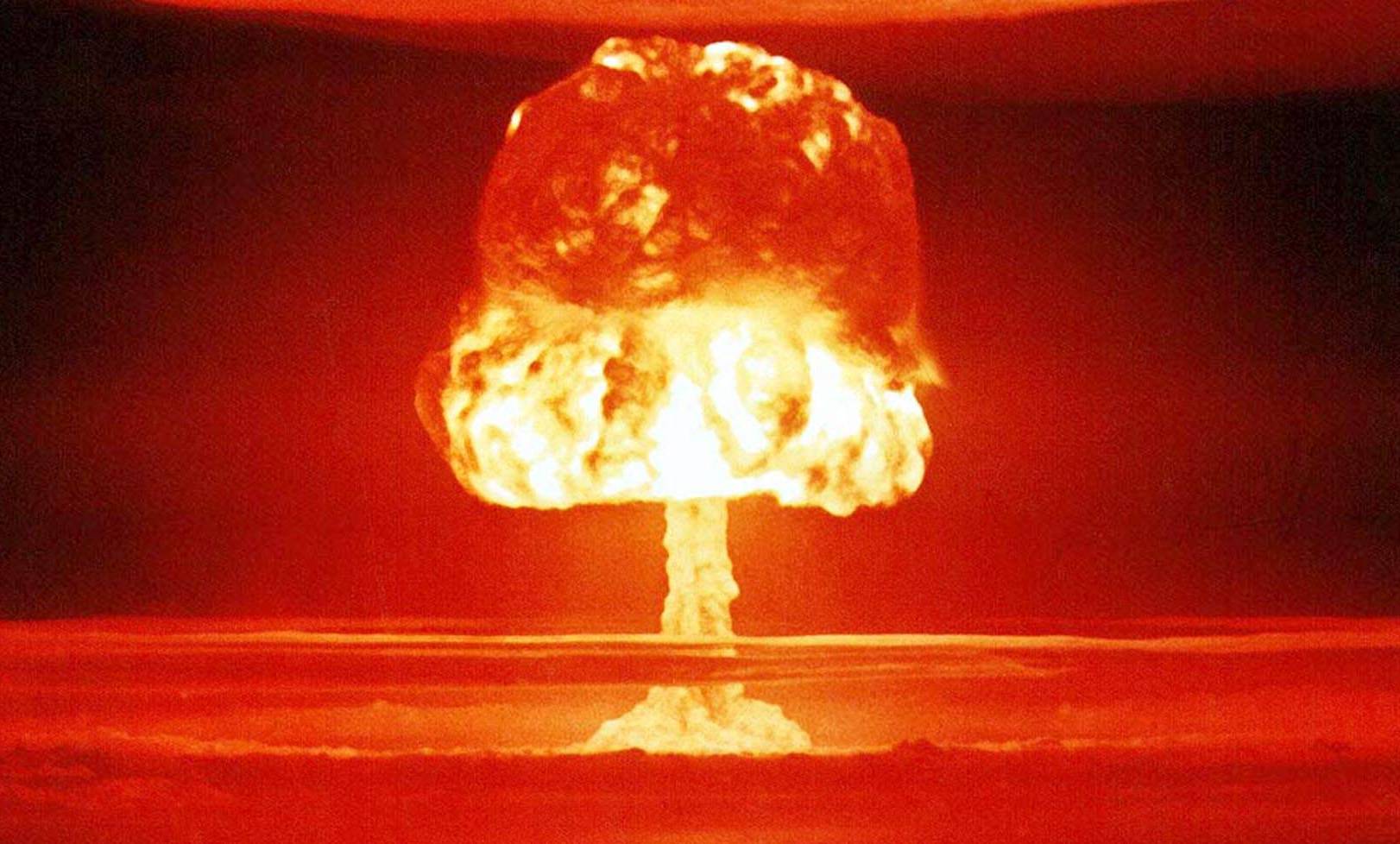

Это, прежде всего, крупные военно-политические конфликты в ключевых нефтедобывающих регионах, которые ставят под сомнение объемы и стабильность поставок сырья из этих регионов. То есть создают дефицит нефти на мировом рынке.

Перечислю наиболее известные из этих «войн нефтяного дефицита».

В 1951 году Великобритания в ответ на национализацию своих нефтяных активов в Иране правительством премьера Мохаммеда Мосаддыка наложила эмбарго на поставки иранской нефти на мировые рынки. Естественно, возник существенный мировой дефицит нефти.

Следующий кризис нефтяного дефицита произошел в 1956–1957 гг. после того, как президент Египта Гамаль Абдель Насер национализировал Суэцкий канал, которым на условиях концессии владел англо-французский концерн Suez Channel Company. Рассмотрение военно-политического сюжета, касающегося предыстории и развития «Суэцкого кризиса», выходит за рамки нашей темы. Здесь лишь отметим, что после фактической оккупации Синайского полуострова Израилем и подключения к войне против Египта Великобритании и Франции — Саудовская Аравия объявила этим странам нефтяное эмбарго. Одновременно Сирия перекрыла нефтепровод, обеспечивающий поставки в Европу нефти Иракской нефтяной компании; кроме того, была почти полностью выведена из строя система нефтяного транзита в Кувейте. Эта «нефтяная война» шла с осени 1956 г. до весны 1957 г.

В 1967 г. арабские страны во главе с Египтом собрали силы для реванша против Израиля, однако потерпели поражение. Тогда Саудовская Аравия, Ливия, Алжир, Ирак и Кувейт объявили нефтяное эмбарго странам, поддержавшим Израиль, — США, Великобритании и частично ФРГ.

В следующей арабо-израильской «войне Судного дня», начатой в 1973 г. Египтом и Сирией, Саудовская Аравия (к тому моменту ставшая крупнейшим мировым экспортером нефти) и другие арабские страны вновь объявили нефтяное эмбарго странам, оказывающим политическую и военную (вооружениями) поддержку Израилю. Это вызвало очередной глобальный (и довольно продолжительный) кризис нефтяного дефицита.

Во всех перечисленных случаях «войн нефтяного дефицита» мировые цены на нефть скачком резко возрастали в 2–5 раз и проявляли ту самую высокую волатильность, которая сейчас так «нервирует» мировую экономику.

Были в новейшей истории мировой нефтяной отрасли и кризисы, связанные с «войнами нефтяного избытка».

(Продолжение следует.)